LF 2018 – article 12 (6 ter A) – TVA – opérations immobilières dans le secteur du logement social – relèvement de 5,5% à 10% du taux de TVA à compter du 1er janvier 2018

L’article 12 de la loi de finances pour 2018 opère les changements suivants :

– Relèvement de 5,5% à 10% du taux de TVA applicable à certaines opérations dans le secteur social du logement (modification de l’article 278 sexies du CGI et insertion d’un article 278 sexies-0 A) ;

– Pour les opérations concernées par la hausse de taux : réduction du délai imparti à la déclaration des livraisons à soi-même (LASM) d’immeubles neufs à environ 3 mois au lieu de plus de 2 ans actuellement (modification de l’article 270 du CGI) ;

– Suppression des cas de taxation des livraisons à soi-même (LASM) de travaux bénéficiant du taux de 5,5% (modification de l’article 278 sexies, III-2 et IV du CGI) ;

– Maintien d’un cas de taxation de livraison à soi-même (LASM) de travaux à 10% pour les travaux qui ne bénéficient pas directement du taux de 5,5% (performance énergétique) ou du taux de10% (habitation) (modification de l’article 278 sexies A du CGI)

– Harmonisation des textes du CGI : article 257 du CGI (suppression des livraisons à soi-même (LASM) de travaux à 5,5%) et article 284 du CGI (conséquences du non-respect des conditions permettant le bénéfice du taux réduit de TVA)

Ces changements concernent les opérations « dont le fait générateur intervient à compter du 1er janvier 2018. Toutefois, il[s] ne s’applique[nt] pas aux encaissements pour lesquels la TVA est exigible avant cette date » (article 12, II- A).

Le fait générateur intervient, en principe, à la date suivante :

– Vente de terrain : date de l’acte authentique

– Vente d’un immeuble achevé : date de l’acte authentique

– VEFA : date de livraison de l’immeuble

– Livraison à soi-même (LASM) d’un immeuble neuf : date de dépôt de la DAACT

L’exigibilité intervient au même moment que le fait générateur sauf pour les VEFA pour lesquelles il convient de se référer à l’encaissement des appels de fonds.

Exemples :

– Vente en 2017 d’un terrain avec une partie du prix payable en 2018 : 5,5% pour la totalité du prix

– Vente en 2017 d’un immeuble achevé avec une partie du prix payable en 2018 : 5,5% pour la totalité du prix

– VEFA signée en 2017, achèvement de l’immeuble en 2018 : 10% sauf pour les appels de fonds encaissés avant le 1er janvier 2018 pour lesquels le taux de 5,5% demeure applicable

– Livraison à soi-même (LASM) d’un immeuble neuf – dépôt de la DAACT avant le 1er janvier 2018 : 5,5% et délai de plus de 2 ans pour liquider la taxe

– Livraison à soi-même (LASM) d’un immeuble neuf – dépôt de la DAACT après le 1er janvier 2018 : 10% et délai de 3 mois pour liquider la taxe

Résumé :

– Livraisons de terrains à bâtir consenties aux organismes d’HLM ou aux opérateurs bénéficiaires d’un prêt de l’État pour la construction de logements sociaux à usage locatif (article 278 sexies, I-1 du CGI) : TVA à 10%

– Livraisons de logements sociaux neufs à usage locatif lorsque l’acquisition est financée au moyen d’un prêt de l’État ou d’une subvention de l’ANRU (article 278 sexies, I-2 du CGI) : TVA à 10% – délai de 3 mois pour liquider la taxe due au titre de la LASM d’immeuble neuf

– Premier apport de logements sociaux à usage locatif, dont la construction a fait l’objet d’une LASM au taux réduit, réalisée dans les cinq ans de l’achèvement de la construction, au profit d’un organisme HLM (article 278 sexies, I-3 du CGI) : TVA à 10%

– Livraisons de logements destinés à être occupés par des titulaires de contrats de location-accession qui font l’objet d’une convention et d’une décision d’agrément prise par le représentant de l’État dans le département (article 278 sexies, I-4 du CGI) : TVA à 5,5%

– Livraisons de logements aux structures d’hébergement temporaire ou d’urgence destinées à toute personne ou famille éprouvant des difficultés particulières, en raison notamment de l’inadaptation de ses ressources ou de ses conditions d’existence (article 278 sexies, I-5 du CGI) : TVA à 5,5% – délai de plus de 2 ans pour liquider la taxe due au titre de la LASM d’immeuble neuf

– Livraisons de logements sociaux à usage locatif à l’AFL dont l’objet est de réaliser des programmes de logements, locatifs ou en accession à la propriété, contribuant à la mixité sociale des villes et des quartiers, mais aussi de contribuer par transfert d’actifs au financement des régimes de retraite complémentaire obligatoires des salariés du secteur privé (article 278 sexies, I-6 du CGI) : TVA à 10% – délai de 3 mois pour liquider la taxe due au titre de la LASM d’immeuble neuf

– Livraisons de logements à usage locatif à l’AFL ou à des sociétés civiles immobilières dont cette association détient la majorité des parts lorsque ces logements sont destinés à être occupés par des ménages respectant des conditions de ressources et sont situés soit dans des quartiers faisant l’objet d’une convention dans le cadre du NPNRU, soit entièrement situés à une distance de moins de 300 mètres de la limite de ces quartiers (article 278 sexies, I-7 du CGI) : TVA à 10% – délai de 3 mois pour liquider la taxe due au titre de la LASM d’immeuble neuf

– Livraisons de logements à usage locatif aux organismes réalisant des opérations dans le cadre du PNRU, dont la réalisation était initialement prévue par l’AFL, lorsque ces logements sont destinés à être occupés par des ménages respectant des conditions de ressources (article 278 sexies, I-7bis du CGI) : TVA à 10% – délai de 3 mois pour liquider la taxe due au titre de la LASM d’immeuble neuf

– Livraisons de locaux aux établissements qui accueillent des personnes handicapées ou des personnes atteintes de pathologies chroniques, ainsi qu’aux locaux des établissements dédiés à l’hébergement des mineurs ou jeunes adultes handicapés ou présentant des difficultés d’adaptation (article 278 sexies, I-8 du CGI) : TVA à 5,5% – délai de plus de 2 ans pour liquider la taxe due au titre de la LASM d’immeuble neuf

– Cessions de droits immobiliers démembrés de logements sociaux neufs à usage locatif lorsque l’usufruitier bénéficie d’un prêt de l’État pour l’acquisition de logements sociaux à usage locatif (article 278 sexies, I-10 du CGI) : TVA à 10%

– Livraisons d’immeubles et les travaux réalisés en application d’un contrat unique de construction de logements dans le cadre d’une opération d’accession à la propriété à usage de résidence principale, lorsque ces logements sont destinés à être occupés par des ménages respectant des conditions de ressources et sont situés, soit dans des quartiers faisant l’objet d’une convention dans le cadre du PNRU, soit entièrement situés à une distance de moins de 300 mètres de la limite de ces quartiers (article 278 sexies, I-11 du CGI) : TVA à 5,5% – délai de plus de 2 ans pour liquider la taxe due au titre de la LASM d’immeuble neuf

– les livraisons d’immeubles et les travaux réalisés en application d’un contrat unique de construction de logements dans le cadre d’une opération d’accession à la propriété à usage de résidence principale, lorsque ces logements sont destinés à être occupés par des ménages respectant des conditions de ressources et sont situés, soit dans les QPV ou entièrement situés à une distance de moins de 300 mètres de la limite de ces quartiers, soit dans des quartiers faisant l’objet d’une convention dans le cadre du NPNRU ou intégrés à un ensemble immobilier entièrement situé à moins de 500 mètres de la limite de ces quartiers et partiellement à moins de 300 mètres de cette même limite (article 278 sexies, I-11bis du CGI) : TVA à 5,5% – délai de plus de 2 ans pour liquider la taxe due au titre de la LASM d’immeuble neuf

– les apports des immeubles sociaux neufs faits par des organismes d’HLM aux sociétés civiles immobilières d’accession progressive à la propriété (article 278 sexies, I-12 du CGI) : TVA à 5,5%

– les livraisons de terrains à bâtir à un organisme de foncier solidaire en vue de la conclusion d’un BRS, les livraisons de logements neufs à un organisme de foncier solidaire en vue de la conclusion d’un BRS ainsi que les cessions des droits réels immobiliers attachés aux logements construits ou réhabilités dans le cadre d’un tel bail et destinés à la résidence principale des acquéreurs (article 278 sexies, I-13 du CGI) : TVA à 5,5% – délai de plus de 2 ans pour liquider la taxe due au titre de la LASM d’immeuble neuf

Travaux parlementaires (sélection) :

Assemblée nationale – nouvelle lecture – commission des finances – rapport n°496 – article 6 ter A

Assemblée nationale – nouvelle lecture – amendement n°490

Assemblée nationale – nouvelle lecture – débats – 15 décembre 2017

Textes consolidés du CGI :

Article 257 (extrait)

3. Sont également soumises à la taxe sur la valeur ajoutée :

1° Les livraisons à soi-même de travaux immobiliers mentionnés au 2 du III et au IV de l’article 278 sexies et à l’article 278 sexies A réalisées par des personnes assujetties au sens de l’article 256 A ;

2° Les livraisons à soi-même d’immeubles mentionnés au II de l’article 278 sexies réalisées hors d’une activité économique, au sens de l’article 256 A, par toute personne dès lors assujettie à ce titre.

Article 270

I. La taxe sur la valeur ajoutée est liquidée au vu des déclarations souscrites par les assujettis dans les conditions prévues à l’article 287.

Elle frappe les sommes imposables et l’ensemble des éléments servant à la liquidation de la taxe arrondis à l’euro le plus proche ; la fraction d’euro égale à 0,50 étant comptée pour 1.

II.- La liquidation de la taxe exigible au titre des livraisons à soi-même d’immeubles neufs taxées en application du 2° du 1 du II de l’article 257 peut être effectuée jusqu’au 31 décembre de la deuxième année qui suit celle au cours de laquelle est intervenu l’achèvement de l’immeuble. Elle est déclarée sur la déclaration mentionnée à l’article 287 dans les conditions fixées par un décret en Conseil d’Etat. Toutefois, la taxe exigible au titre des livraisons à soi-même d’immeubles neufs mentionnées au II de l’article 278 sexies, à l’exception de celles relatives aux locaux mentionnés aux 4, 5, 8, 11 et 11 bis du I du même article 278 sexies, est liquidée au plus tard le dernier jour du troisième mois qui suit celui au cours duquel est intervenu l’achèvement de l’immeuble, sans qu’aucune prorogation puisse être accordée par l’autorité administrative.

Article 278 sexies

La taxe sur la valeur ajoutée est perçue au taux réduit de 5,5 % en ce qui concerne :

Les taux réduits de taxe sur la valeur ajoutée sont ceux mentionnés à l’article 278 sexies-0 A pour les opérations suivantes, réalisées dans le cadre de la politique sociale du logement :

I. – Les opérations suivantes réalisées dans le cadre de la politique sociale :

1. Les livraisons de terrains à bâtir consenties aux organismes d’habitations à loyer modéré visés à l’article L. 411-2 du code de la construction et de l’habitation ou aux personnes bénéficiaires, au moment de la livraison, d’un prêt mentionné à l’article R. 331-1 du même code pour la construction de logements visés aux 3° et 5° de l’article L. 351-2 dudit code ;

2. Les livraisons de logements sociaux neufs à usage locatif mentionnés aux 3° et 5° de l’article L. 351-2 du même code et qui bénéficient de la décision favorable prise dans les conditions prévues aux articles R. 331-3 et R. 331-6 du même code à compter du 1er octobre 1996, et dont l’ouverture de chantier est intervenue à compter de cette date, lorsque l’acquéreur bénéficie pour cette acquisition d’un prêt prévu à l’article R. 331-1 du même code ou d’une subvention de l’Agence nationale pour la rénovation urbaine et a conclu avec l’Etat une convention en application des 3° ou 5° de l’article L. 351-2 du même code ;

3. Le premier apport de logements sociaux à usage locatif dont la construction a fait l’objet d’une livraison à soi-même mentionnée au II, réalisé dans les cinq ans de l’achèvement de la construction au profit d’un organisme d’habitations à loyer modéré visé à l’article L. 411-2 du code de la construction et de l’habitation, à la condition que l’acte d’apport prévoie le transfert de la société cédante à la société bénéficiaire de l’apport, du prêt prévu à l’article R. 331-1 du même code et de la convention mentionnée aux 3° ou 5° de l’article L. 351-2 du même code ;

4. Les livraisons de logements destinés à être occupés par des titulaires de contrats de location-accession conclus dans les conditions prévues par la loi n° 84-595 du 12 juillet 1984 définissant la location-accession à la propriété immobilière, qui font l’objet, dans des conditions fixées par décret, d’une convention et d’une décision d’agrément prise par le représentant de l’Etat dans le département ;

5. Les livraisons de logements aux structures d’hébergement temporaire ou d’urgence faisant l’objet d’une convention entre le propriétaire ou le gestionnaire des locaux et le représentant de l’Etat dans le département et destinées aux personnes visées au II de l’article L. 301-1 du code de la construction et de l’habitation ;

6. Les livraisons de logements sociaux à usage locatif à l’association mentionnée à l’article L. 313-34 du même code, lorsqu’elle a conclu avec l’Etat une convention en application du 4° de l’article L. 351-2 dudit code ;

7. Les livraisons de logements à usage locatif à l’association mentionnée à l’article L. 313-34 du même code ou à des sociétés civiles immobilières dont cette association détient la majorité des parts lorsque ces logements sont destinés à être occupés par des ménages dont le total des ressources n’excède pas le montant mentionné à l’article R. 391-8 du même code et sont situés soit dans des quartiers faisant l’objet de la convention pluriannuelle prévue aux articles 10 ou 10-3 de la loi n° 2003-710 du 1er août 2003 d’orientation et de programmation pour la ville et la rénovation urbaine, soit entièrement situés à une distance de moins de 300 mètres de la limite de ces quartiers ;

7 bis. Les livraisons de logements à usage locatif aux organismes réalisant les opérations prévues par une convention mentionnée à l’article 10 de la loi n° 2003-710 du 1er août 2003 d’orientation et de programmation pour la ville et la rénovation urbaine et situées sur des terrains octroyés au titre des contreparties mentionnées au onzième alinéa de l’article L. 313-3 du code de la construction et de l’habitation et dont la réalisation était initialement prévue par l’association mentionnée à l’article L. 313-34 du même code. Ces logements sont destinés à être occupés par des ménages dont le total des ressources n’excède pas le montant mentionné à l’article R. 391-8 dudit code ;

8. Les livraisons de locaux aux établissements mentionnés aux 6° et 7° du I de l’article L. 312-1 du code de l’action sociale et des familles, agissant sans but lucratif et dont la gestion est désintéressée, de même pour la seule partie des locaux dédiée à l’hébergement s’agissant des établissements mentionnés au 2° du I du même article, lorsqu’ils hébergent à titre permanent ou temporaire des personnes handicapées, ou des personnes âgées remplissant les critères d’éligibilité au prêt prévu à l’article R. 331-1 du code de la construction et de l’habitation, et que ces locaux font l’objet d’une convention entre le propriétaire ou le gestionnaire des locaux et le représentant de l’Etat dans le département ;

9. (Périmé) ;

10. Les cessions de droits immobiliers démembrés de logements sociaux neufs à usage locatif mentionnés aux 3° et 5° de l’article L. 351-2 du code de la construction et de l’habitation, lorsque l’usufruitier bénéficie d’un prêt prévu à l’article R. 331-1 du même code et a conclu avec l’Etat une convention en application des 3° ou 5° de l’article L. 351-2 du même code ;

11. Les livraisons d’immeubles et les travaux réalisés en application d’un contrat unique de construction de logements dans le cadre d’une opération d’accession à la propriété à usage de résidence principale, destinés à des personnes physiques dont les ressources à la date de signature de l’avant-contrat ou du contrat préliminaire ou, à défaut, à la date du contrat de vente ou du contrat ayant pour objet la construction du logement ne dépassent pas les plafonds prévus à la première phrase du huitième alinéa de l’article L. 411-2 du code de la construction et de l’habitation et situés dans des quartiers faisant l’objet d’une convention prévue à l’article 10 de la loi n° 2003-710 du 1er août 2003 précitée ou entièrement situés à une distance de moins de 300 mètres de la limite de ces quartiers ;

11 bis. Les livraisons d’immeubles et les travaux réalisés en application d’un contrat unique de construction de logements dans le cadre d’une opération d’accession à la propriété à usage de résidence principale, destinés à des personnes physiques dont les ressources à la date de signature de l’avant-contrat ou du contrat préliminaire ou, à défaut, à la date du contrat de vente ou du contrat ayant pour objet la construction du logement ne dépassent pas les plafonds prévus à la première phrase du huitième alinéa de l’article L. 411-2 du code de la construction et de l’habitation et situés, à la date du dépôt de la demande de permis de construire, dans les quartiers prioritaires de la politique de la ville définis à l’article 5 de la loi n° 2014-173 du 21 février 2014 de programmation pour la ville et la cohésion urbaine qui font l’objet d’un contrat de ville prévu à l’article 6 de la même loi ou entièrement situés, à la même date, à une distance de moins de 300 mètres de la limite de ces quartiers ou, à la condition que ces quartiers fassent l’objet d’une convention prévue à l’article 10-3 de la loi n° 2003-710 du 1er août 2003 précitée, intégrés à un ensemble immobilier entièrement situé, à la même date, à moins de 500 mètres de la limite de ces quartiers et partiellement à moins de 300 mètres de cette même limite.

Le prix de vente ou de construction des logements ne peut excéder les plafonds prévus pour les opérations mentionnées au 4 du présent I ;

12. Les apports des immeubles sociaux neufs aux sociétés civiles immobilières d’accession progressive à la propriété effectués dans les conditions prévues aux articles L. 443-6-2 et suivants du code de la construction et de l’habitation ;

13. Les livraisons de terrains à bâtir à un organisme de foncier solidaire en vue de la conclusion d’un bail réel solidaire, les livraisons de logements neufs à un organisme de foncier solidaire en vue de la conclusion d’un bail réel solidaire conclu dans les conditions prévues au premier alinéa de l’article L. 255-2 du code de la construction et de l’habitation ainsi que les cessions, prévues à l’article L. 255-3 du même code, des droits réels immobiliers attachés aux logements construits ou réhabilités dans le cadre d’un tel bail et destinés à la résidence principale des acquéreurs.

II. – Les livraisons à soi-même d’immeubles dont l’acquisition aurait bénéficié du taux réduit de 5,5 % en application du I ;

III. – 1. Les livraisons à soi-même de travaux portant sur les locaux mentionnés aux 2,5,6 et 8 du I, lorsque ces travaux consistent en une extension ou rendent l’immeuble à l’état neuf, au sens du 2° du 2 du I de l’article 257, sous réserve de la prise en compte de ces opérations d’extension ou de remise à neuf dans les conventions mentionnées aux 2,5,6 et 8 du I du présent article ;

2. Les livraisons à soi-même de travaux de rénovation, d’amélioration, de transformation ou d’aménagement réalisés dans le cadre de l’une des opérations suivantes, lorsque l’acquéreur bénéficie pour cette opération d’un prêt accordé pour la construction, l’acquisition ou l’amélioration de logements locatifs aidés ou d’une subvention de l’Agence nationale pour la rénovation urbaine et a conclu avec l’Etat une convention en application des 3° à 5° de l’article L. 351-2 du code de la construction et de l’habitation :

a) Acquisition de logements et d’immeubles destinés à l’habitation, suivie de travaux d’amélioration ;

b) Acquisition de locaux ou d’immeubles non affectés à l’habitation, suivie de leur transformation ou aménagement en logements ;

c) Travaux d’amélioration exécutés sur des immeubles ou des logements cédés à bail emphytéotique par l’Etat, des collectivités territoriales ou leurs groupements ;

IV. – 1. – Les livraisons à soi-même de travaux de rénovation portant sur les locaux mentionnés aux 2 à 8 du I et ayant pour objet de concourir directement à :

1° La réalisation d’économies d’énergie et de fluides, concernant :

a) Les éléments constitutifs de l’enveloppe du bâtiment ;

b) Les systèmes de chauffage ;

c) Les systèmes de production d’eau chaude sanitaire ;

d) Les systèmes de refroidissement dans les départements d’outre-mer ;

e) Les équipements de production d’énergie utilisant une source d’énergie renouvelable ;

f) Les systèmes de ventilation ;

g) Les systèmes d’éclairage des locaux ;

h) Les systèmes de répartition des frais d’eau et de chauffage ;

2° L’accessibilité de l’immeuble et du logement et l’adaptation du logement aux personnes en situation de handicap et aux personnes âgées, concernant les cheminements extérieurs, le stationnement, l’accès au bâtiment, les parties communes de l’immeuble et les logements ;

3° La mise en conformité des locaux avec les normes mentionnées à l’article 25 de la loi n° 86-1290 du 23 décembre 1986 tendant à favoriser l’investissement locatif, l’accession à la propriété de logements sociaux et le développement de l’offre foncière ;

4° La protection de la population contre les risques sanitaires liés à une exposition à l’amiante ou au plomb ;

5° La protection des locataires en matière de prévention et de lutte contre les incendies, de sécurité des ascenseurs, de sécurité des installations de gaz et d’électricité, de prévention des risques naturels, miniers et technologiques ou d’installation de dispositifs de retenue des personnes.

2. – Les livraisons à soi-même de travaux induits et indissociablement liés aux travaux prévus au 1.

Art. 278 sexies-0 A

Les taux réduits prévus à l’article 278 sexies sont égaux à :

1° 5,5 % pour les livraisons mentionnées aux 4, 5, 8, 11, 11 bis, 12 et 13 du I du même article 278 sexies et les livraisons à soi-même d’immeubles dont l’acquisition aurait bénéficié de ce taux ;

2° 10 % pour les livraisons mentionnées aux 1, 2, 3, 6, 7, 7 bis et 10 du I dudit article 278 sexies et les livraisons à soi-même d’immeubles dont l’acquisition aurait bénéficié de ce taux.

Article 278 sexies A

La taxe sur la valeur ajoutée est perçue au taux réduit de 10 % en ce qui concerne les livraisons à soi-même de travaux d’amélioration, de transformation, d’aménagement ou d’entretien, autres que l’entretien des espaces verts et les travaux de nettoyage, lorsqu’ils ne bénéficient pas du taux réduit de 5,5 % en application des III ou IV de l’article 278 sexies et dans la mesure où ces travaux portent sur les locaux mentionnés aux 2 à 8 du I du même article de l’article 278-0 bis A ou de 10 % en application de l’article 279-0 bis et dans la mesure où ces travaux portent sur les locaux mentionnés aux 2 à 8 du I de l’article 278 sexies.

Article 284

I. – Toute personne qui a été autorisée à recevoir des biens ou services en franchise, en suspension de taxe en vertu de l’article 277 A ou sous le bénéfice d’un taux réduit est tenue au payement de l’impôt ou du complément d’impôt, lorsque les conditions auxquelles est subordonné l’octroi de cette franchise, de cette suspension ou de ce taux ne sont pas remplies.

II. – Toute personne qui s’est livré à elle-même, a acquis ou s’est fait apporter des terrains à bâtir, des logements, le droit au bail à construction, ou des droits immobiliers démembrés de logements au taux prévu aux 2 à 12 du I ainsi qu’au II et au 1 du III de l’article 278 sexies aux taux prévus aux 2 à 12 du I ainsi qu’aux II et III de l’article 278 sexies est tenue au paiement du complément d’impôt lorsque les conditions auxquelles est subordonné l’octroi de ce taux cessent d’être remplies dans les quinze ans qui suivent le fait générateur de l’opération. Ce délai est ramené à dix ans lorsque l’immeuble fait l’objet d’une cession, d’une transformation d’usage ou d’une démolition dans les conditions prévues au chapitre III du titre IV du livre IV du code de la construction et de l’habitation. Il est également ramené à dix ans lorsque le logement a été acquis par des personnes physiques dans les conditions prévues aux 4, 11 et 11 bis du I de l’article 278 sexies. Toutefois, le complément d’impôt n’est pas dû lorsque les conditions cessent d’être remplies à la suite de la vente à leurs occupants, dans les conditions prévues par la loi n° 84-595 du 12 juillet 1984 définissant la location-accession à la propriété immobilière, de logements mentionnés au 4 du I de l’article 278 sexies ou de terrains à bâtir.

Pour les livraisons des logements visés aux 4 et 12 du I de l’article 278 sexies, le complément d’impôt dû est diminué d’un dixième par année de détention au-delà de la cinquième année. Toutefois, lorsque le logement a été acquis par des personnes physiques dans les conditions prévues aux 4, 11 et 11 bis du même I, il est diminué d’un dixième par année de détention à compter de la première année.

Les organismes de foncier solidaire qui ont acquis un terrain à bâtir ou un logement au taux prévu au 13 du I de l’article 278 sexies sont tenus au paiement du complément d’impôt lorsque les conditions auxquelles est subordonné l’octroi de ce taux ne sont pas remplies dans les cinq ans qui suivent le fait générateur de l’opération ou cessent d’être remplies dans les quinze ans qui suivent le fait générateur de l’opération.

II bis. – Toute personne qui a acquis des logements au taux prévu à l’article 279-0 bis A est tenue au paiement du complément d’impôt lorsqu’elle cesse de louer tout ou partie des logements dans les conditions prévues au c du même article dans les vingt ans qui suivent le fait générateur de l’opération de construction, sauf si cette cessation résulte, à compter de la onzième année, de cessions de logements.

Jusqu’à la seizième année qui suit le fait générateur de l’opération de construction, les cessions ne peuvent porter sur plus de 50 % des logements.

III. – Toute personne qui s’est livré à elle-même des travaux aux taux prévus au 2 du III et au IV de l’article 278 sexies ou mentionnés à l’article 278 sexies A est tenue au paiement du complément d’impôt lorsque les conditions auxquelles est subordonné l’octroi de ces taux cessent d’être remplies dans les trois ans qui suivent le fait générateur de l’opération.

TVA – Livraisons à soi-même – conséquences de la suppression partielle – publication des commentaires au BOFIP – gestion du droit à déduction de la TVA sur immobilisations – actions à prendre chez les investisseurs fonciers

Depuis le 22 décembre 2014, le législateur a restreint le champ d’application des livraisons à soi-même. Les assujettis récupérateurs à 100 % de la TVA n’ont plus à procéder à la taxation de livraisons à soi-même. Dans la mesure où, s’agissant des immobilisations, les livraisons à soi-même permettaient le calcul des régularisations de TVA et étaient prises en considération pour la préparation des états des droits à déduction transmis à l’occasion des ventes relevant de la dispense de TVA prévue par l’article 257 bis du CGI, les commentaires de l’administration fiscale étaient attendus.

Ces commentaires, qui ont été publiés le 2 mars 2016, confirment largement les principes retenus par le législateur (voir nos articles précédents du 8 janvier 2015 et du 10 novembre 2014).

Face à la technicité du sujet, nous mettons l’accent sur les points d’actions suivants :

1. les assujettis intégralement récupérateurs de TVA (la majorité des bailleurs d’immeubles de bureaux, de commerce et de stockage) doivent mettre en place une documentation comptable spécifique. Une telle documentation ne peut pas être mise en place le jour de la vente de l’immeuble mais doit être constituée tout au long de la vie de l’immeuble. Cette documentation est indispensable en cas de vente de l’immeuble en dispense de TVA (257 bis du CGI) ou en cas de vente de sociétés immobilières. Nous proposons d’animer des ateliers dédiés avec les équipes concernées pour envisager ces problématiques.

2. Contrairement aux idées reçues, les assujettis non récupérateurs de TVA peuvent profiter de cette réforme pour réduire les coûts de TVA liés aux immeubles qu’ils utilisent. Nous pensons ainsi particulièrement aux immeubles utilisés par les cliniques, les assureurs et les établissements financiers.

Ceci étant dit, pour les plus courageux, nous avons relevé les points suivants :

– il n’est pas prévu la possibilité de taxer une livraison à soi-même dans le but de simplifier le support administratif de futures régularisations. Autrement dit, et c’est là l’un des points importants de la réforme, les entreprises qui ne sont plus soumises aux livraisons à soi-même doivent mettre en place une organisation comptable permettant un suivi de la TVA grevant les immobilisations pendant 20 ans.

– les livraisons à soi-même concernent les assujettis non intégralement récupérateurs de la TVA. Par tolérance, certains bailleurs exonérés ne sont pas soumis aux livraisons à soi-même (tolérance des « bailleurs non assujettis »). En revanche, les assujettis qui ne récupèrent aucune TVA sont à présent concernés par les livraisons à soi-même. La tolérance administrative qui permettait la non taxation des livraisons à soi-même a été rapportée (cette tolérance ne concernait pas les livraisons à soi-même d’immeuble).

– les livraisons à soi-même de travaux ne concernent pas les biens en stock.

– les transferts d’immeubles de stock à immobilisation ne sont soumis à livraison à soi-même que si les immeubles deviennent utilisés à une activité non récupératrice de la TVA. Le champ de la taxation est donc restreint. Cela étant, une telle taxation, lorsqu’elle demeure, peut s’avérer lourde de conséquences.

– en ce qui concerne les régularisations de TVA, le point de départ du délai de 20 ans est présumé être la date de dépôt de la DAACT lorsque la livraison à soi-même n’est pas taxée (ce qui permet, dans les faits, de retenir une date identique au cas où la livraison à soi-même est taxée). La base de calcul du reversement prend en considération la TVA grevant l’immobilisation lorsque la livraison à soi-même (d’immeuble ou de travaux) n’est pas taxée. Le suivi de cette TVA, nous l’avons déjà indiqué, requiert la constitution d’une documentation comptable spécifique. Cette documentation comptable est indispensable en cas de contrôle fiscal et en cas de revente de l’immeuble, afin de calculer le reversement des vingtièmes ou afin de constituer la documentation TVA en cas de vente relevant de la dispense prévue par l’article 257 bis du CGI.

– en ce qui concerne le respect de l’engagement de construire, le dépôt en mairie de la DAACT permet de justifier de l’engagement lorsque le constructeur n’est pas soumis à livraison à soi-même.

Livraison à soi-même (LASM) et calcul du rapport d’assujettissement à la taxe sur les salaires

Le Conseil d’Etat vient de trancher par deux décisions une question qui opposaient les juridictions du fond et qui intéressera au premier plan les établissements financiers et les assureurs qui réalisent, pour leur usage propre, la construction d’un immeuble ou qui entreprennent des travaux de rénovation sur un immeuble existant, dont ils sont propriétaires ou simplement locataires.

La question était de savoir si la livraison à soi-même, taxée à la TVA, devait être prise en considération pour le calcul du rapport d’assujettissement à la taxe sur les salaires, ce qui conduisait à une diminution de ce rapport et à une économie de taxe.

On rappelle que la livraison à soi-même est une opération « interne » soumise à la TVA, qui trouve, peu ou prou, sa traduction comptable dans le compte (compte 72 « production immobilisée »). Cette opération spécifique à la TVA a été instaurée afin d’assurer le bon fonctionnement de cette taxe et de mettre, sur un pied d’égalité, au regard du droit à déduction, les constructeurs et les acheteurs d’immeubles.

Le Conseil d’Etat a jugé que les livraisons à soi-même ne devaient pas être prises en compte pour le calcul du rapport d’assujettissement à la taxe sur les salaires au motif que ces livraisons ne résultent pas d’opérations réalisées avec des tiers et ne sont génératrices d’aucun flux financier.

Article rédigé avec la participation de Mélanie Michenot, avocate

Livraison à soi-même – suppression partielle – article 32 (article 17 du projet de loi) de la loi de simplification de la vie des entreprises – publication de la loi

Depuis le 22 décembre 2014, date d’entrée en vigueur de la loi de simplification de la vie des entreprises, certaines livraisons à soi-même ne sont plus taxables à la TVA. En effet, en raison d’une incompatibilité avec le droit communautaire, l’article 32 de la loi susvisée a supprimé certains cas de taxation de livraison à soi-même.

On rappelle que la livraison à soi-même est un mécanisme correcteur qui repose sur une fiction de vente à soi-même. Plusieurs cas de taxation sont prévus par le code général des impôts.

En matière immobilière, les cas les plus fréquents sont les constructions d’immeubles neufs et les travaux commandés par les assujettis qui affectent ces biens à leur entreprise (usage propre ou exploitation locative). Il existe également des cas spécifiques de taxation dans le cadre de la politique sociale du logement.

L’article 32 de la loi de simplification de la vie des entreprises supprime la taxation des livraisons à soi-même résultant de la construction d’un immeuble neuf ou de la réalisation de travaux lorsque la TVA relative à ce bien est récupérable à 100% par l’assujetti qui fait construire l’immeuble ou par celui qui fait réaliser les travaux.

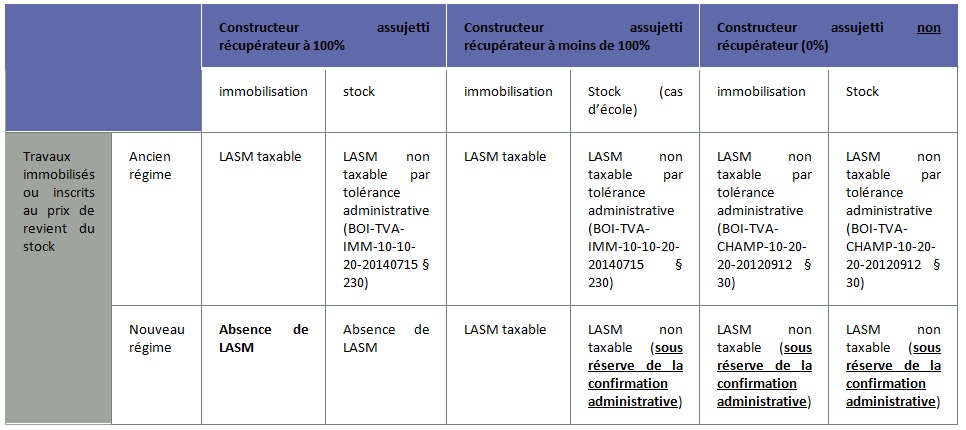

Tableaux synthétiques (hors politique sociale du logement)

Nota du 4 mars 2021 : les commentaires administratifs n’ont pas confirmé l’absence de taxatation de la LASM mais la taxation (voir notre article du 31 mars 2016).

Dans la mesure où nous comprenons que certains cas de livraison à soi-même n’étaient pas conformes avec le droit communautaire, les futurs commentaires administratifs pourraient utilement indiquer les règles à suivre, s’agissant des régularisations, en cas d’oubli / erreur de taxation d’une livraison à soi-même qui apparaît, à présent, non conforme. L’administration fiscale pourrait ainsi préciser s’il faut ou non reconstituer, a posteriori, un montant de TVA initiale comme si la livraison à soi-même avait été correctement taxée ?

Cette réforme est d’une grande importance pratique dans la mesure où les documentations remises par les entreprises à l’occasion des ventes d’immeubles reposent notamment sur la taxation des livraisons à soi-même.

Au-delà de la mise en conformité avec le droit communautaire, on pourrait se demander si une telle réforme constitue une véritable simplification pour les entreprises. Certes, des cas de taxation de livraisons à soi-même sont supprimés. La contrepartie de cette suppression est toutefois une organisation comptable permettant de suivre, dépense par dépense, la TVA relative à un immeuble immobilisé. La lecture directe du bilan ne permet pas, en effet, d’effectuer ce suivi en raison de la comptabilisation par composants. Cette organisation doit également être mise en place en sachant que le délai de régularisation est de vingt années en matière immobilière et que cette documentation peut être auditée et transmise, à l’occasion d’une vente, par les conseils de l’acheteur lorsque la vente relève des dispositions de l’article 257 bis du CGI ou déclenche un reversement de « vingtièmes » de TVA.

Les entreprises qui demeurent concernées par les livraisons à soi-même ont également intérêt à conserver les documents relatifs à la taxation de la livraison à soi-même (déclaration fiscales et documents de calcul) pendant une période tout aussi longue.

On ne peut donc pas véritablement parler de simplification. A partir du 22 décembre 2014, deux systèmes vont coexister avec des contraintes propres pour suivre des montants de TVA pendant vingt ans.

Nota du 4 mars 2021 : pour compléter cet article, il est nécessaire de se reporter à notre article concernant les commentaires administratifs qui ont été publiés postérieurement (voir notre article du 31 mars 2016).