TVA – cession d’un immeuble mixte sous 257 bis – une question est posée

Le régime TVA des locations immobilière n’est pas une chose évidente. Certaines locations sont soumises de plein droit à la TVA, d’autres sont exonérées sans possibilité d’option, d’autres enfin peuvent être soumises à la TVA sur option.

Si on veut simplifier, la location de locaux professionnels est souvent soumise à la TVA, en raison de l’option exercée par le bailleur (article 260, 2° du CGI). Cette option s’exerce, en pratique, par immeuble même si la jurisprudence, confirmée par une réponse ministérielle, permet d’opter par local (voir notre article).

La location de locaux d’habitation est, en principe, exonérée de la TVA, sans possibilité d’option. La location de locaux meublés avec services peut, quant à elle, être soumise à la TVA. C’est le cas notamment de certaines résidences étudiantes, résidences seniors, ou encore ephad, sans évoquer le régime applicable à certains co-livings. Ce dernier régime vient cependant d’être réformé par la loi de finances pour 2024 et un nouveau BOFIP est attendu (voir notre dernier article).

En ce qui concerne le droit à déduction de la TVA, lorsqu’un bailleur donne un immeuble en location en exonération de TVA, aucune TVA grevant les dépenses affectées à cet immeuble n’est déductible. Au contraire, lorsque l’immeuble est donné en location avec TVA, la TVA grevant ces dépenses est intégralement déductible.

Lorsque l’immeuble est partiellement soumis à la TVA, se pose la question du quantum de la TVA déductible. Cette TVA peut être à 20%, 10% ou encore à 5,5% lorsqu’il s’agit d’un immeuble mixte.

La matière n’est pas simple car il existe un choix entre plusieurs systèmes, certains issus du CGI, d’autres de la doctrine administrative. Il serait trop long de tous les envisager, d’autant plus qu’il est difficile de trouver une cohérence entre les systèmes doctrinaux et les règles du CGI.

Ceux qui souhaiteraient simplifier au maximum peuvent appliquer un coefficient de taxation unique à toutes les dépenses (article 206, IV-1-2° de l’annexe II au CGI). Il s’agit grosso modo d’un pourcentage de loyers et charges encaissés au titre d’une année civile (loyers et charges taxés à la TVA rapportés à la totalité des loyers et charges).

Un tel système peut être intéressant financièrement, mais pas toujours.

Lorsque l’immeuble est en régime de croisière, il permet de bien anticiper le coût de la TVA non déductible.

En revanche, en cas changement de locataires ou de travaux, le pourcentage peut subir de fortes variations, déconnectées de la réalité économique de l’immeuble, d’où la nécessité de recourir à d’autres méthodes sous peine de voir le coût de la TVA non déductible devenir exorbitant.

Il ne s’agit pas d’un sujet évident et il sera encore nécessaire d’interroger l’administration fiscale pour y voir parfaitement clair.

La présente question traite, quant à elle, de la mutation entre deux bailleurs d’un immeuble mixte, intégralement affecté à une activité locative, mais dont une partie des loyers seulement est taxée à la TVA.

Dans une telle hypothèse, l’article 257 bis est applicable à la totalité de la cession. Ce n’est ni une bonne ni une mauvaise nouvelle. C’est un état de fait, dont il faut tirer les conséquences.

En effet, dans la mesure où l’acquéreur est réputé continuer la personne du cédant, notamment à raison des régularisations de la taxe déduite par ce dernier, l’acquéreur hérite des conséquences pour le futur des méthodes de déduction de TVA retenues par le passé par le vendeur.

L’état des déductions de TVA doit donc nécessairement retracer les méthodes retenues par le vendeur.

Cette information est d’autant plus importante que l’acquéreur pourra devoir concrètement reverser de la TVA à l’administration fiscale ou en réclamer alors que cette aura été initialement déduite par le vendeur.

Au-delà de l’aspect documentaire, il y a donc un sujet d’anticipation en raison des conséquences financières attachées à ces régularisations futures lorsque celles-ci sont prévisibles, tel le départ envisagé d’un locataire post acquisition.

Avant toute chose, afin de pouvoir partir sur de bonnes bases, la première des choses pour le vendeur et l’acquéreur est de pouvoir déterminer le coefficient de taxation forfaitaire de l’année de cession.

Lorsque la cession intervient en cours d’année, et que celle-ci bénéficie de l’article 257 bis, rien n’est indiqué dans le CGI ou dans les instructions publiées au BOFIP. C’est donc tout l’objet de la question qui vient d’être déposée. Logiquement, la question couvre également les régularisations annuelles au titre de cette année de cession.

Pour ceux qui auraient « un peu » décrocher, il sera temps lorsque la réponse sera publiée de s’atteler véritablement au sujet 🙂

Consulter la question Louwagie n° 16932

Nouvelle question n° 718 du 8 octobre 2024

TVA – LASM de travaux – taux réduit de TVA – Question écrite

Une question écrite vient d’être déposée afin d’obtenir des clarifications s’agissant du régime de TVA applicable aux livraisons à soi-même (LASM) de travaux.

La LASM est une fiction TVA. Il s’agit d’une opération taxée en tant que telle, en dehors du champ naturel de la TVA (i.e. les livraisons de biens et les prestations de services effectuées à titre onéreux). Elle correspond à une vente à soi-même. L’objectif de la LASM est d’apporter un correctif technique à une situation donnée. Dans certains cas, la LASM est l’opération technique qui permet de soumettre une opération à un taux réduit de TVA, au lieu du taux normal (e.g. logements sociaux, accession sociale, médico-social). Celle-ci est donc favorable. En revanche, ce n’est pas le cas dans toutes les situations. En pratique, la LASM entraîne bien souvent un coût supplémentaire (surtout la LASM d’immeuble neuf).

La LASM de travaux ne doit pas être confondue avec la LASM d’immeuble neuf. La LASM de travaux vise des travaux qui ne conduisent pas à un immeuble neuf au sens de la TVA (article 257, I-2-2° du CGI). En revanche, la LASM de travaux vise notamment des travaux qui ne conduisent à un immeuble neuf qu’au sens de la tolérance administrative prévue en matière de DMTO (BOI-ENR-DMTOI-10-40).

La LASM ne concerne que des assujettis à la TVA qui ne récupèrent pas intégralement la TVA, c’est-à-dire ceux qui ont une activité en tout ou partie exonérée de la TVA.

Un bailleur de locaux d’habitation, sous réserve qu’il ne bénéficie pas de la tolérance administrative lui permettant de se considérer comme non assujetti à la TVA (BOI-TVA-IMM-10-10-10-10), est concerné par les LASM de travaux (pour ceux qui viennent de décrocher, nous renvoyons à la fin de cet article).

Il en va de même du bailleur d’un immeuble mixte (i.e. bureaux / commerce et habitation).

La question écrite vise à clarifier deux points.

Le premier est de bien rappeler que les immeubles inscrits en stock ne sont pas concernés par les LASM de travaux. La réponse est déjà donnée dans le BOFIP mais de manière très rapide (BOI-TVA-IMM-10-10-20 § 230). Une confirmation expresse sera la bienvenue.

Le second point vise à clarifier la modification opérée par l’article 56 de la loi n° 2022-1726 du 30 décembre 2022 (loi de finances pour 2023). Cette modification concerne les taux réduits de TVA applicables aux travaux effectués dans les locaux d’habitation (articles 278-0 bis A et 279-0 bis du CGI).

Avant cette modification, les bailleurs de locaux d’habitation assujettis à la TVA (mais néanmoins exonérés de la TVA) pouvaient bénéficier des taux réduits de la TVA au titre de la facturation par les entreprises de travaux mais n’en bénéficiaient plus au moment de la taxation de la LASM de travaux. La loi de finances pour 2023 est venue corriger cet oubli.

Pour faire rapide, les taux réduits de TVA s’appliquent sous réserve que les travaux et les locaux remplissent certaines conditions, mais également à condition qu’une attestation spécifique soit remise dans les temps aux entreprises de travaux.

La question écrite vise principalement à savoir si la LASM de travaux peut être taxée à 10% ou à 5,5% alors même que l’attestation n’aurait pas été remise aux entreprises de travaux.

Pour ceux qui seraient perdus par l’assujettissement et l’exonération. L’assujetti est celui qui réalise une activité économique de manière habituelle et indépendante, peu importe qu’il soit ou non taxé à la TVA. L’assujetti est en principe taxé à la TVA, sauf s’il bénéficie d’une exonération.

Le bailleur est, en principe, assujetti à la TVA (il exerce une activité économique de manière habituelle et indépendante) mais peut être exonéré de la TVA, ce qui est le cas dans l’habitation sous réserve des régimes de taxation prévus pour les hôtels et assimilés ou encore pour certaines locations meublées avec services (voir le nouveau régime qui vient d’être mis en place par la loi de finances pour 2024). Le bailleur de locaux nus non destinés à l’habitation peut également être exonéré de la TVA sauf s’il opte pour être volontairement soumis à la taxe. En revanche, dans tous les cas, ces bailleurs sont, en principe*, assujettis et sont concernés par les LASM de travaux si une partie des loyers retirés d’un immeuble est exonérée de la TVA. (*) Ceci étant dit, le BOFIP prévoit pour certains bailleurs exonérés la possibilité de se considérer comme non assujetti ! Dans ce cas, les LASM de travaux ne les concernent pas. Ils évoluent en dehors du champ de la TVA.

Consulter la question écrite Louwagie n° 14979

Baux taxables sur option à la TVA – option par local ou par immeuble ?

Selon la CAA de Nancy (CAA NANCY 27 décembre 2019, N°18NC02185, SCI EMO), l’option prévue à l’article 260, 2° pourrait être exercée par local et non pas par immeuble ou ensemble immobilier, sous réserve que la lettre d’option vise précisément le bail et les locaux concernés par l’option.

On rappelle que la location de locaux nus qui ne sont pas destinés à l’habitation (e.g. bureau, commerce, entrepôt) est en principe exonérée de la TVA (article 261 D, 2° du CGI) mais que le bailleur peut opter pour le paiement de la taxe (article 260, 2° du CGI).

En ce qui concerne la portée de l’option, l’administration fiscale indique, quant à elle, que l’option « couvre obligatoirement tous les locaux non exclus de son champ d’application qu’un bailleur possède dans un immeuble donné » ou même dans « ensemble immobilier » donné (BOI-TVA-CHAMP-50-10-20140404 § 110 et 120, qui comprend également la notion d’ensemble immobilier).

Si cet arrêt devait être confirmé, ce serait une véritable « révolution » qui permettrait d’opter lorsque le preneur récupère la TVA et de ne pas opter lorsqu’il ne récupère pas, ce qui déclencherait une récupération partielle de TVA au niveau de l’immeuble par le bailleur (à hauteur des baux soumis à TVA), ce que nous rencontrons déjà pour certains immeubles, tels que les immeubles mixtes, « habitation, bureaux, commerce ».

A suivre avec intérêt !

Nota du 16 juin 2020 : cet arrêt a fait l’objet d’un pourvoi devant le Conseil d’Etat.

Livraison à soi-même – suppression partielle – article 32 (article 17 du projet de loi) de la loi de simplification de la vie des entreprises – publication de la loi

Depuis le 22 décembre 2014, date d’entrée en vigueur de la loi de simplification de la vie des entreprises, certaines livraisons à soi-même ne sont plus taxables à la TVA. En effet, en raison d’une incompatibilité avec le droit communautaire, l’article 32 de la loi susvisée a supprimé certains cas de taxation de livraison à soi-même.

On rappelle que la livraison à soi-même est un mécanisme correcteur qui repose sur une fiction de vente à soi-même. Plusieurs cas de taxation sont prévus par le code général des impôts.

En matière immobilière, les cas les plus fréquents sont les constructions d’immeubles neufs et les travaux commandés par les assujettis qui affectent ces biens à leur entreprise (usage propre ou exploitation locative). Il existe également des cas spécifiques de taxation dans le cadre de la politique sociale du logement.

L’article 32 de la loi de simplification de la vie des entreprises supprime la taxation des livraisons à soi-même résultant de la construction d’un immeuble neuf ou de la réalisation de travaux lorsque la TVA relative à ce bien est récupérable à 100% par l’assujetti qui fait construire l’immeuble ou par celui qui fait réaliser les travaux.

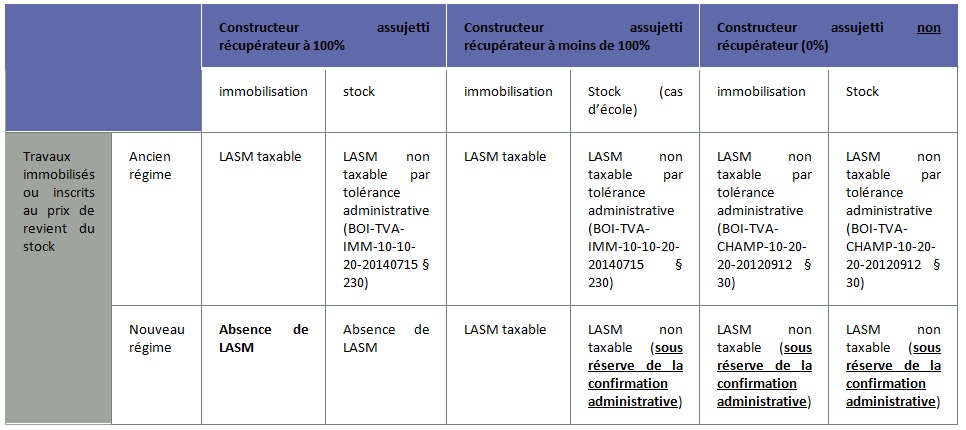

Tableaux synthétiques (hors politique sociale du logement)

Nota du 4 mars 2021 : les commentaires administratifs n’ont pas confirmé l’absence de taxatation de la LASM mais la taxation (voir notre article du 31 mars 2016).

Dans la mesure où nous comprenons que certains cas de livraison à soi-même n’étaient pas conformes avec le droit communautaire, les futurs commentaires administratifs pourraient utilement indiquer les règles à suivre, s’agissant des régularisations, en cas d’oubli / erreur de taxation d’une livraison à soi-même qui apparaît, à présent, non conforme. L’administration fiscale pourrait ainsi préciser s’il faut ou non reconstituer, a posteriori, un montant de TVA initiale comme si la livraison à soi-même avait été correctement taxée ?

Cette réforme est d’une grande importance pratique dans la mesure où les documentations remises par les entreprises à l’occasion des ventes d’immeubles reposent notamment sur la taxation des livraisons à soi-même.

Au-delà de la mise en conformité avec le droit communautaire, on pourrait se demander si une telle réforme constitue une véritable simplification pour les entreprises. Certes, des cas de taxation de livraisons à soi-même sont supprimés. La contrepartie de cette suppression est toutefois une organisation comptable permettant de suivre, dépense par dépense, la TVA relative à un immeuble immobilisé. La lecture directe du bilan ne permet pas, en effet, d’effectuer ce suivi en raison de la comptabilisation par composants. Cette organisation doit également être mise en place en sachant que le délai de régularisation est de vingt années en matière immobilière et que cette documentation peut être auditée et transmise, à l’occasion d’une vente, par les conseils de l’acheteur lorsque la vente relève des dispositions de l’article 257 bis du CGI ou déclenche un reversement de « vingtièmes » de TVA.

Les entreprises qui demeurent concernées par les livraisons à soi-même ont également intérêt à conserver les documents relatifs à la taxation de la livraison à soi-même (déclaration fiscales et documents de calcul) pendant une période tout aussi longue.

On ne peut donc pas véritablement parler de simplification. A partir du 22 décembre 2014, deux systèmes vont coexister avec des contraintes propres pour suivre des montants de TVA pendant vingt ans.

Nota du 4 mars 2021 : pour compléter cet article, il est nécessaire de se reporter à notre article concernant les commentaires administratifs qui ont été publiés postérieurement (voir notre article du 31 mars 2016).