Livraison à soi-même – suppression partielle – article 32 (article 17 du projet de loi) de la loi de simplification de la vie des entreprises – publication de la loi

Depuis le 22 décembre 2014, date d’entrée en vigueur de la loi de simplification de la vie des entreprises, certaines livraisons à soi-même ne sont plus taxables à la TVA. En effet, en raison d’une incompatibilité avec le droit communautaire, l’article 32 de la loi susvisée a supprimé certains cas de taxation de livraison à soi-même.

On rappelle que la livraison à soi-même est un mécanisme correcteur qui repose sur une fiction de vente à soi-même. Plusieurs cas de taxation sont prévus par le code général des impôts.

En matière immobilière, les cas les plus fréquents sont les constructions d’immeubles neufs et les travaux commandés par les assujettis qui affectent ces biens à leur entreprise (usage propre ou exploitation locative). Il existe également des cas spécifiques de taxation dans le cadre de la politique sociale du logement.

L’article 32 de la loi de simplification de la vie des entreprises supprime la taxation des livraisons à soi-même résultant de la construction d’un immeuble neuf ou de la réalisation de travaux lorsque la TVA relative à ce bien est récupérable à 100% par l’assujetti qui fait construire l’immeuble ou par celui qui fait réaliser les travaux.

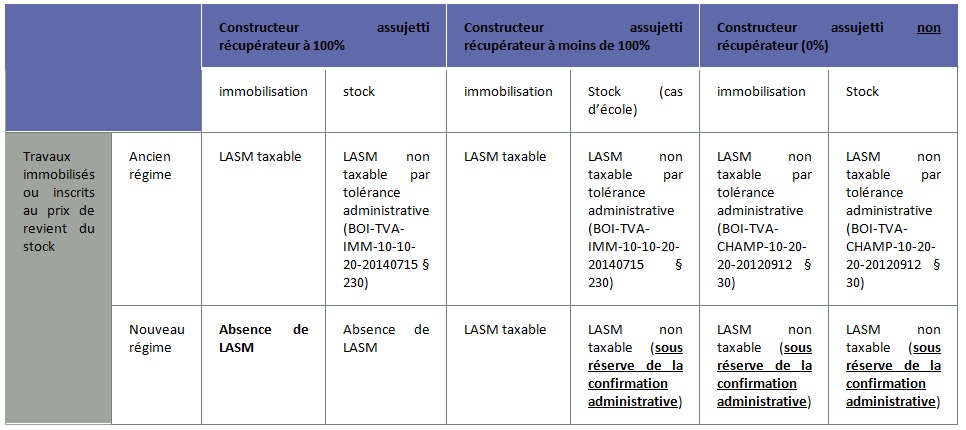

Tableaux synthétiques (hors politique sociale du logement)

Nota du 4 mars 2021 : les commentaires administratifs n’ont pas confirmé l’absence de taxatation de la LASM mais la taxation (voir notre article du 31 mars 2016).

Dans la mesure où nous comprenons que certains cas de livraison à soi-même n’étaient pas conformes avec le droit communautaire, les futurs commentaires administratifs pourraient utilement indiquer les règles à suivre, s’agissant des régularisations, en cas d’oubli / erreur de taxation d’une livraison à soi-même qui apparaît, à présent, non conforme. L’administration fiscale pourrait ainsi préciser s’il faut ou non reconstituer, a posteriori, un montant de TVA initiale comme si la livraison à soi-même avait été correctement taxée ?

Cette réforme est d’une grande importance pratique dans la mesure où les documentations remises par les entreprises à l’occasion des ventes d’immeubles reposent notamment sur la taxation des livraisons à soi-même.

Au-delà de la mise en conformité avec le droit communautaire, on pourrait se demander si une telle réforme constitue une véritable simplification pour les entreprises. Certes, des cas de taxation de livraisons à soi-même sont supprimés. La contrepartie de cette suppression est toutefois une organisation comptable permettant de suivre, dépense par dépense, la TVA relative à un immeuble immobilisé. La lecture directe du bilan ne permet pas, en effet, d’effectuer ce suivi en raison de la comptabilisation par composants. Cette organisation doit également être mise en place en sachant que le délai de régularisation est de vingt années en matière immobilière et que cette documentation peut être auditée et transmise, à l’occasion d’une vente, par les conseils de l’acheteur lorsque la vente relève des dispositions de l’article 257 bis du CGI ou déclenche un reversement de « vingtièmes » de TVA.

Les entreprises qui demeurent concernées par les livraisons à soi-même ont également intérêt à conserver les documents relatifs à la taxation de la livraison à soi-même (déclaration fiscales et documents de calcul) pendant une période tout aussi longue.

On ne peut donc pas véritablement parler de simplification. A partir du 22 décembre 2014, deux systèmes vont coexister avec des contraintes propres pour suivre des montants de TVA pendant vingt ans.

Nota du 4 mars 2021 : pour compléter cet article, il est nécessaire de se reporter à notre article concernant les commentaires administratifs qui ont été publiés postérieurement (voir notre article du 31 mars 2016).

Livraison à soi-même – Suppression partielle – Article 17 du projet de loi relatif à la simplification de la vie des entreprises – adoption par le Sénat

Livraison à soi-même – Projet de suppression partielle – Premier point sur les conséquences pratiques

L’article 17 du projet de loi relatif à la simplification de la vie des entreprises prévoit de supprimer l’obligation de déclarer une livraison à soi-même à l’occasion de la fabrication d’un bien par un assujetti lorsque celui-ci est en mesure de récupérer 100% de la TVA relative à ce bien (voir notre article du 9 juillet).

Dans la mesure où cette livraison à soi-même permet aujourd’hui de fixer les bases de calcul des potentielles régularisations de TVA, nous nous sommes interrogés sur les conséquences pratiques de cette suppression.

A cette fin, nous avons travaillé sur l’exemple de la page 171 du rapport de la commission spéciale de l’Assemblée Nationale.

« Une entreprise C achète un terrain auprès d’un particulier pour 50.000 € (sans TVA) et construit elle-même un immeuble pour 50.000 € HT (dépenses de construction grevées de TVA à 20 %, soit 10 000 €, qu’elle a pu déduire). Elle affecte cet immeuble à une activité qui ouvre droit intégralement à déduction de la TVA. »

Comparons à présent le régime actuel et le nouveau régime.

Régime actuel

L’entreprise C devrait déclarer une LASM. Avant le 31 décembre de la 2ème année qui suit le dépôt de la DAACT, cette entreprise reportera une LASM sur sa déclaration de TVA CA3. Sur cette déclaration, l’entreprise collectera et déduira une TVA à 20% sur le montant total de l’opération (50.000 € de terrain + 50.000 € HT de travaux soit 100.000 €). Elle collectera et déduira donc 20 000 EUR de TVA (20% de 100.000 €).

Dans la mesure où cette entreprise récupère 100% de la TVA relative à cet immeuble, cette déclaration ne déclenchera aucun coût de TVA. En revanche, comme il est rappelé dans le rapport de la commission spéciale, la déclaration de cette LASM n’est pas compatible avec le droit communautaire qui s’impose, en matière de TVA, aux Etats membres.

Sur un plan pratique, cette entreprise pourrait utilement comptabiliser cette LASM dans des subdivisions dédiées des comptes de TVA (4456 TVA déductible et 4457 TVA collectée) de telle manière qu’elle puisse facilement disposer d’une trace de cette déclaration dans son livre journal (comme indiqué ci-dessus, cette déclaration peut être en effet effectuée plus de deux ans après l’achèvement de l’immeuble). Par ailleurs, cette entreprise pourrait également conserver une copie de la déclaration de TVA sur laquelle la LASM a été reportée ainsi qu’une copie du document de travail qui montre le calcul de l’assiette imposable de la LASM (i.e. le prix de revient de l’immeuble tel qu’il ressort des règles de TVA). Dans la mesure où le délai de régularisation de TVA en matière immobilière est de 20 ans, le délai de conservation de ces documents devrait être adapté.

La déclaration de TVA sur laquelle la LASM a été déclarée servira de base de calcul aux régularisations de TVA ultérieures. En revanche, c’est la date d’achèvement de l’immeuble (i.e. qui ne correspond pas nécessairement avec le dépôt de la DAACT qui constitue toutefois le fait générateur et l’exigibilité de la LASM !) qui servira de point de départ du délai de régularisation (i.e. 20 ans pour un immeuble).

A noter qu’il n’existe en France aucune déclaration de TVA spécifique qui serait déposée annuellement qui permettrait de suivre les montants de TVA « régularisables » au titre d’un immeuble. Les entreprises doivent donc se préparer pour organiser leur propre suivi.

Ceci étant dit, développons l’exemple ci-dessus :

L’entreprise C a achevé l’immeuble le 1er juillet 2012 (pour faire simple, cette date correspond également au dépôt de la DAACT) et a immobilisé le bien. La LASM a été reportée sur la déclaration de TVA d’octobre 2014 déposée le 20 novembre 2014 (i.e. dans les délais). L’entreprise C revend l’immeuble le 1er mars 2020 (cession exonérée de la TVA sans option, éventuellement concernée par la dispense de TVA de l’article 257 bis du CGI – voir ci-dessous).

L’entreprise devra calculer un reversement dans les conditions suivantes :

- Montant de TVA : 20.000 € (montant repris de la déclaration de TVA sur laquelle la LASM a été déclarée)

- Point de départ : 1er juillet 2012 (date d’achèvement de l’immeuble)

- Point d’arrivée : 1er mars 2020 (date de vente)

- 20èmes consommés : 9 (chaque année commencée compte pour une année entière)

- 20èmes à reverser : 11 (20-9)

- Montant de TVA à reverser (régularisation globale) : 11.000 €

Ce reversement de TVA de 11.000 € ne constituera pas nécessairement un coût pour l’entreprise C. En effet, si l’immeuble est acquis par une autre entreprise, l’entreprise Z, elle-même récupératrice de TVA et qui immobilise le bien, l’entreprise C pourra émettre une attestation de 11.000 € qui permettra à l’entreprise Z de récupérer cette TVA (ce reversement de TVA, pour être exact). En pratique, l’entreprise Z versera à l’entreprise C une somme correspondant au nominal de l’attestation, ce qui permet à l’entreprise C de ne supporter aucune rémanence de TVA au titre de la vente.

Sur un plan formel, l’entreprise C remettra avec cette attestation le mode de calcul du reversement et, dans le meilleur des cas, une copie de la déclaration de la LASM avec son document de travail (la déclaration de TVA CA3 ne permet pas à elle-seule de connaître le calcul du prix de revient TVA de l’immeuble, ce qui oblige de conserver de manière extracomptable la trace de ce calcul). Ces documents peuvent, en effet, être ultérieurement demandés par le service des impôts lors du dépôt de la demande de remboursement de la TVA d’acquisition de l’immeuble par l’entreprise Z.

Dans l’hypothèse où la vente par l’entreprise C à l’entreprise Z relève du régime de transfert d’universalité (i.e. dispense de l’article 257 bis du CGI, régime très fréquent, en pratique lorsque l’immeuble est détenu par des investisseurs), la vente ne déclenche aucun reversement mais, en contrepartie, l’entreprise Z « continue la personne » de l’entreprise C notamment à raison des régularisations de la TVA déduite par l’entreprise C. L’entreprise C doit donc remettre à l’entreprise Z une documentation exhaustive lui permettant, le cas échant, de procéder au calcul des régularisations.

Le transfert de cette documentation n’est pas encadré par l’administration fiscale et ne donne lieu au dépôt d’aucun formulaire. Cette documentation comprend généralement un tableau de synthèse et les pièces ayant permis son établissement.

Dans l’exemple ci-dessus, l’entreprise C remettra le tableau de synthèse accompagné de la déclaration de la LASM (éventuellement accompagné du document de travail permettant de comprendre le calcul du prix de revient). Dans cet exemple, la charge de travail pour l’entreprise C est assez réduite. La difficulté est, en revanche, de retrouver l’existence de la LASM et la copie de la déclaration (d’où l’intérêt d’utiliser des subdivisions dédiées des comptes 4456 et 4457 et de conserver au dossier permanent une copie de la CA3 sur laquelle la LASM a été reportée).

Nouveau régime

Nous comprenons que, dans ce cas, l’entreprise C ne devrait pas déclarer de LASM.

La TVA grevant l’immeuble serait alors de 10.000 € (TVA grevant les 50.000 € HT de travaux) et non pas 20.000 €, en raison de l’absence de LASM.

La revente le 1er mars 2020 donnera lieu au reversement suivant :

- Montant de TVA : 10.000 €

- Point de départ : 1er juillet 2012

- Point d’arrivée : 1er mars 2020

- 20èmes consommés : 9

- 20èmes à reverser : 11 (20-9)

- Montant de TVA à reverser (régularisation globale) : 5.500 €

Pour procéder à ce calcul, tout dépendra de l’organisation comptable de l’entreprise. Toutefois, nous comprenons, que l’entreprise devra, de manière extra-comptable, conserver au dossier permanent la liste des charges grevées de TVA qui donneront lieu à une production immobilisée, ce qu’elle devrait, en tout état de cause, déjà faire pour justifier du fichier des immobilisations. Demeure ensuite la problématique de la conservation de ces éléments pendant le délai de 20 ans.

En effet, ni la lecture directe du bilan (dans lequel l’immeuble devrait être enregistré sous forme de composants) ni la lecture de l’écriture de production immobilisées ne permettront de connaître a postériori le montant des dépenses grevées de TVA qui doit être suivi pendant 20 ans au titre des régularisations. En tant qu’acquéreur averti, l’entreprise Z, face à ce document extracomptable, qui n’est pas validé par l’administration fiscale, et qui n’a donné lieu à aucun dépôt de formulaire spécifique, devrait demander la liste des pièces qui supportent ce document.

L’enjeu est, au-delà du risque fiscal lors du calcul d’un éventuel reversement de TVA, la qualité de la documentation fiscale qui sera remis à l’acquéreur lorsque la vente est couverte par l’article 257 bis du CGI (transfert d’universalité / dispense). En effet, à défaut d’être en mesure de produire une documentation correcte, un risque fiscal sera relevé par les conseils de l’acquéreur avec les conséquences que cela peut comporter notamment s’agissant du prix de vente de l’immeuble.

Conclusion sur la comparaison des deux régimes

Au lieu de produire la déclaration de TVA sur laquelle la LASM a été déclarée, l’entreprise C devra constituer, lors de la construction de l’immeuble, un dossier reprenant les pièces permettant de justifier les montants grevés de TVA. En effet, l’analyse de la comptabilité ne permet pas, selon notre compréhension, de connaître, en lecture directe, les éléments servant au calcul de la régularisation. Cette organisation comptable est déjà mise en place pour le suivi du fichier des immobilisations. En pratique, cette réforme n’alourdit donc pas les obligations des entreprises.

On ne parle donc pas réellement de simplification sauf en qui concerne l’absence de dépôt de la déclaration CA3 reprenant la LASM qui, en cas d’oubli, peut donner lieu à une pénalité de 5% sur le montant de TVA « supplémentaire » généré par la LASM (dans l’exemple ci-dessus, il s’agirait des 10.000 € de TVA calculés sur le terrain de 50.000 €, soit une pénalité potentielle de 500 €), ce qui est une nouveauté intéressante.

A notre sens, mais nous savons que ce sentiment n’est pas partagé, la simplification serait de prévoir un formulaire officiel annuel de suivi des régularisations qui aurait pour objectif d’éviter à l’entreprise de conserver pendant 20 ans les documents extracomptables nécessaires au suivi des régularisations. Ce formulaire comprendrait également un volet pour détailler le prix de revient de l’immeuble en cas de LASM (ce que ne permet pas la déclaration de TVA CA3). Enfin, la copie de la déclaration déposée au titre de l’année de la cession pourrait être remise à l’acquéreur de l’immeuble soit pour valider l’attestation de transfert du reversement de TVA soit pour accompagner le transfert des informations lorsque la vente est couverte par la dispense de TVA. Notre analyse repose simplement sur l’alignement des obligations déclarations déclaratives avec les règles de fond prévues par le code. La difficulté ne naît pas des obligations déclaratives mais des règles de suivi des régularisations.

Remarques

1. Travaux immobilisés sur l’immeuble post acquisition / achèvement

- Régime actuel : l’entreprise C devrait déclarer une LASM de travaux sans délai à compter de la mise en service des travaux immobilisés et suivre sur le montant de TVA correspondant un délai de régularisation de 20 ans. Plusieurs délais de 20 sont donc à suivre au titre d’un même immeuble.

- Nouveau régime : l’entreprise C ne déclarera pas de LASM de travaux. Cette entreprise devra suivre de manière extracomptable la liste des dépenses grevées de TVA qui ont donné lieu à une production immobilisée. Plusieurs délais de 20 ans seront également à suivre. Nous tirons donc le même constat que pour la production d’un immeuble neuf.

2. Point particulier du remplacement d’une composante comptable de l’immeuble :

Nous comprenons que la TVA ne connaît pas la notion de composante comptable. Le remplacement d’une composante conduit donc à suivre une augmentation d’immobilisation de la même manière que pour les travaux immobilisés vus ci-dessus mais sans tenir compte de la sortie de l’ancienne composante (nous n’avons pas connaissance d’une position de l’administration qui infirmerait cette analyse). La TVA relative à cette ancienne composante semble, en effet, liée à l’immeuble dans son ensemble et non pas à une composante spécifique.

- Régime actuel : l’entreprise C devrait déclarer une LASM de travaux et suivre un délai de régularisation de 20 ans à compter de la mise en service des travaux immobilisés. L’entreprise C devrait continuer à suivre la TVA d’origine sur la construction de l’immeuble sans tenir compte du remplacement.

- Nouveau régime : l’entreprise C ne déclarera pas de LASM de travaux. Cette entreprise devra suivre de manière extracomptable la liste des dépenses grevées de TVA qui ont donné lieu à une production immobilisée. Aucun retraitement à opérer s’agissant de la sortie comptable de la composante remplacée.

3. Détermination du régime applicable : le nouveau régime conduit à suivre deux régimes différents selon que l’entreprise C récupère 100% de la TVA au titre de l’immeuble (pas de LASM) ou 99% au plus (LASM). Le pourcentage de récupération de TVA au titre de l’immeuble peut être connu plusieurs mois après l’achèvement des travaux. Même si ce cas devrait être isolé, certaines entreprises peuvent ignorer, lors de la construction de l’immeuble, si elles devront déclarer une LASM ou non. En pratique, dans la mesure où les entreprises ont plus de 2 années pour déclarer la LASM, ceci ne devrait pas poser de difficulté. On pourrait peut-être résoudre le problème autrement en prévoyant une tolérance administrative permettant aux 100% récupérateurs de déclarer des LASM. Mais une telle tolérance apparaît, en apparence, en contradiction avec l’objet même de la réforme.

Baux soumis à la TVA – reddition de charges 2013 – quel taux de TVA appliquer ?

Lorsque le bail est soumis à la TVA, de plein droit ou sur option, le remboursement des charges et des réparations locatives est, en principe, également soumis à la TVA.

En effet, l’ancien taux demeure applicable aux opérations dont le fait générateur intervient jusqu’au 31 décembre 2013, peu importe la date d’encaissement des sommes correspondantes (en ce sens, article 68 de la loi n° 2012-1510 du 29 décembre 2012). Dans la mesure où ces charges et réparations ont été effectuées en 2013 ou sont « rattachables » aux loyers 2013, le fait générateur devrait donc être fixé en avant le 1er janvier 2014.