DMTO – travaux effectués par le locataire

Selon leur importance, les travaux effectués sur un immeuble ancien peuvent conduire à un immeuble neuf au regard de la TVA et des DMTO. La qualification fiscale des travaux présente notamment un enjeu lors de l’achat de l’immeuble ancien à restructurer (125 € de DMTO au lieu de 5,80% / 6,40% si un engagement de construire peut être rempli) et lors de la revente de l’immeuble après travaux (0,715% au lieu de 5,80% / 6,40% si la revente est faite par un assujetti agissant en tant que tel).

Une question écrite vient d’être publiée afin d’obtenir la confirmation que les travaux effectués par le locataire doivent être pris en considération pour l’analyse. Nouvelle question publiée le 14 novembre 2017.

Une réponse ministérielle Sallé publiée au JO AN, 14 juin 1969, n° 4451, apportait une réponse positive. Toutefois, cette réponse n’a pas été reprise au BOFIP.

Nous suivrons avec attention à la réponse qui sera apportée à cette question dans la mesure où elle présente une grande importance pratique pour les locaux commerciaux et les locaux de bureaux.

Nouvelle question n° 403 du 8 octobre 2024

TVA – Résiliation anticipée d’un bail – indemnité versée à un locataire – taxation à nouveau confirmée

La CAA de Paris vient de confirmer que l’indemnité versée pour obtenir la libération des locaux dans le cadre d’une résiliation anticipée d’un bail, est taxable à la TVA (CAA de paris, 1er Juin 2016 n°15PA01120).

Cette décision applique les principes dégagés dans la décision CATLEYA du Conseil d’Etat (CE, 27 Février 2015, n°368661, SCI CATLEYA).

A noter que le litige était né de la remise en cause chez le bailleur de la déduction de la TVA grevant l’indemnité versée au locataire au motif que la TVA avait été facturée à tort.

Il convient de rappeler que dans le cadre d’un rescrit, l’administration aurait conclu au caractère taxable de ce type d’indemnité dès lors que le bail était lui-même soumis à la TVA. La décision de la CAA de Paris ne fait pas mention de cette analyse au même titre que la décision CATLEYA.

Article rédigé avec la participation d’Antoine SERVAJEAN

Livraison à soi-même – suppression partielle – article 32 (article 17 du projet de loi) de la loi de simplification de la vie des entreprises – publication de la loi

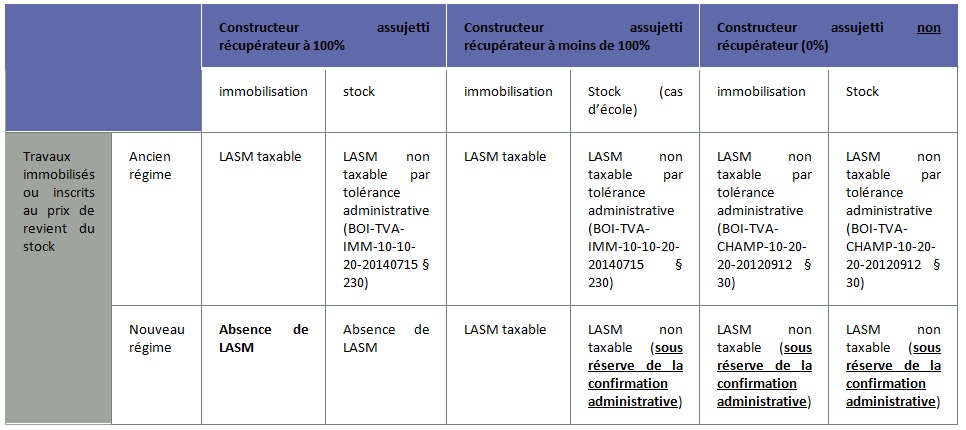

Depuis le 22 décembre 2014, date d’entrée en vigueur de la loi de simplification de la vie des entreprises, certaines livraisons à soi-même ne sont plus taxables à la TVA. En effet, en raison d’une incompatibilité avec le droit communautaire, l’article 32 de la loi susvisée a supprimé certains cas de taxation de livraison à soi-même.

On rappelle que la livraison à soi-même est un mécanisme correcteur qui repose sur une fiction de vente à soi-même. Plusieurs cas de taxation sont prévus par le code général des impôts.

En matière immobilière, les cas les plus fréquents sont les constructions d’immeubles neufs et les travaux commandés par les assujettis qui affectent ces biens à leur entreprise (usage propre ou exploitation locative). Il existe également des cas spécifiques de taxation dans le cadre de la politique sociale du logement.

L’article 32 de la loi de simplification de la vie des entreprises supprime la taxation des livraisons à soi-même résultant de la construction d’un immeuble neuf ou de la réalisation de travaux lorsque la TVA relative à ce bien est récupérable à 100% par l’assujetti qui fait construire l’immeuble ou par celui qui fait réaliser les travaux.

Tableaux synthétiques (hors politique sociale du logement)

Nota du 4 mars 2021 : les commentaires administratifs n’ont pas confirmé l’absence de taxatation de la LASM mais la taxation (voir notre article du 31 mars 2016).

Dans la mesure où nous comprenons que certains cas de livraison à soi-même n’étaient pas conformes avec le droit communautaire, les futurs commentaires administratifs pourraient utilement indiquer les règles à suivre, s’agissant des régularisations, en cas d’oubli / erreur de taxation d’une livraison à soi-même qui apparaît, à présent, non conforme. L’administration fiscale pourrait ainsi préciser s’il faut ou non reconstituer, a posteriori, un montant de TVA initiale comme si la livraison à soi-même avait été correctement taxée ?

Cette réforme est d’une grande importance pratique dans la mesure où les documentations remises par les entreprises à l’occasion des ventes d’immeubles reposent notamment sur la taxation des livraisons à soi-même.

Au-delà de la mise en conformité avec le droit communautaire, on pourrait se demander si une telle réforme constitue une véritable simplification pour les entreprises. Certes, des cas de taxation de livraisons à soi-même sont supprimés. La contrepartie de cette suppression est toutefois une organisation comptable permettant de suivre, dépense par dépense, la TVA relative à un immeuble immobilisé. La lecture directe du bilan ne permet pas, en effet, d’effectuer ce suivi en raison de la comptabilisation par composants. Cette organisation doit également être mise en place en sachant que le délai de régularisation est de vingt années en matière immobilière et que cette documentation peut être auditée et transmise, à l’occasion d’une vente, par les conseils de l’acheteur lorsque la vente relève des dispositions de l’article 257 bis du CGI ou déclenche un reversement de « vingtièmes » de TVA.

Les entreprises qui demeurent concernées par les livraisons à soi-même ont également intérêt à conserver les documents relatifs à la taxation de la livraison à soi-même (déclaration fiscales et documents de calcul) pendant une période tout aussi longue.

On ne peut donc pas véritablement parler de simplification. A partir du 22 décembre 2014, deux systèmes vont coexister avec des contraintes propres pour suivre des montants de TVA pendant vingt ans.

Nota du 4 mars 2021 : pour compléter cet article, il est nécessaire de se reporter à notre article concernant les commentaires administratifs qui ont été publiés postérieurement (voir notre article du 31 mars 2016).

Livraison à soi-même – Suppression partielle – Article 17 du projet de loi relatif à la simplification de la vie des entreprises – adoption par le Sénat