Hausse du taux de TVA de 7% à 10% – travaux réalisés en extérieur dans des locaux d’habitation – assouplissement administratif des mesures transitoires

- les travaux aient fait l’objet d’un devis daté accepté par les deux parties avant le 1er janvier 2014 ;

- les travaux aient donné lieu à un acompte encaissé avant cette même date d’un montant au moins égal à 30% du prix TTC du total des travaux éligibles figurant au devis ;

- le solde soit facturé avant le 1er mars 2014 et encaissé avant le 15 mars 2014.

LF 2014 – TVA à 5,5% en faveur des travaux d’amélioration de la performance énergétique des logements – Art. 278-0 ter du CGI – commentaires administratifs

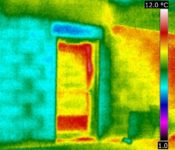

L’administration vient de commenter au BOFIP l’instauration par la loi de finances pour 2014, d’un taux réduit de TVA de 5,5% en faveur des travaux d’amélioration de la qualité énergétique portant sur des locaux d’habitation achevés depuis plus de deux ans, ainsi qu’aux travaux induits qui leur sont indissociablement liés (article 278-0 ter du CGI).

Pour mémoire, l’administration a déjà mis en ligne les attestations nécessaires à la mise en oeuvre de ce dispositif (voir notre article du 28 janvier dernier).

Taux réduits de TVA (5,5% et 10%) – Travaux dans les logements – mise en ligne des nouveaux modèles d’attestation

L’administration fiscale vient de mettre en ligne les nouveaux modèles d’attestation (attestation normale et attestation simplifiée) concernant les taux réduits de TVA de :

- 10% prévus en faveur de certains travaux dans les logements (article 279-0 bis du CGI) ;

- 5,5% prévus en faveur de certains travaux d’amélioration de la qualité énergétique des logements ainsi que des travaux induits qui leur sont indissociablement liés.

La remise de cette attestation au prestataire des travaux est une condition essentielle au bénéfice du taux réduit. Dans le meilleur des cas, cette attestation doit être remise avant l’établissement du devis et le début des travaux et, en tout état de cause, avant le premier versement d’acompte à l’entreprise des travaux (voir en ce sens, CE 3 février 2011 n° 331512, 8e et 3e s.-s., Munoz). Toutefois, depuis la publication d’un rescrit 2012/29 (repris au BOI-TVA-LIQ-30-20-90-40-20120912), l’administration admet que les particuliers puissent fournir cette attestation lors de la facturation finale ou lors de l’achèvement des travaux.

Dernier point pratique important. Ces taux réduits de la TVA, et les problématiques d’attestation qui leur sont liées, concernent également les marchands de biens et les promoteurs qui effectuent des travaux éligibles et pas seulement les particuliers.

Modification des taux de TVA à compter du 1er janvier 2014 – Premières précisions officielles de l’administration fiscale

L’administration fiscale vient d’apporter les premières précisions officielles s’agissant des changements de taux de TVA devant intervenir au 1er janvier 2014.

Les principaux apports de ces commentaires sont les suivants :

– de manière générale, l’option pour les débits doit toujours être prise en considération pour déterminer le taux de TVA applicable (paragraphes 70 et 100 du BOI-TVA-LIQ-50) (Voir sur ce point notre article du 15 novembre 2013) ;

– travaux dans les locaux d’habitation – passage du taux de 7 % au taux de 10 % : l’administration fiscale apporte des précisions s’agissant des avenants signés après le 31 décembre 2013 (paragraphe 80) ;

– baux soumis à la TVA : l’administration fiscale prévoit des commentaires spécifiques concernant l’hypothèse de la facturation d’une période commençant en 2013 et se terminant en 2014 (paragraphe 90) ;

– avoir relatif à une opération effectuée en 2013 : l’administration indique qu’il convient d’utiliser l’ancien taux de TVA (paragraphe 230).