TPF – engagement de revendre – locaux à usage d’habitation – délai réduit de 2 ans non applicable aux locaux libres lors de la revente

L’acquisition d’un immeuble peut être soumise à une taxe de publicité foncière (TPF) au taux global de 5,80% ou 5,09%, selon la localisation de l’immeuble.

Sous certaines conditions, un engagement de revendre peut être pris afin de réduire de le taux global de TPF à 0,715%. Afin de respecter cet engagement, il est nécessaire de revendre l’immeuble dans les 5 ans de l’acquisition.

Afin de limiter la revente à la découpe des locaux à usage d’habitation, le délai de cinq ans a été réduit à deux ans par le législateur. L’article 1115 du code général des impôts prévoit en effet que : « Pour les reventes consistant en des ventes par lots déclenchant le droit de préemption prévu à l’article 10 de la loi n° 75-1351 du 31 décembre 1975 relative à la protection des occupants de locaux à usage d’habitation ou celui prévu à l’article 15 de la loi n° 89-462 du 6 juillet 1989 tendant à améliorer les rapports locatifs et portant modification de la loi n° 86-1290 du 23 décembre 1986, le délai prévu pour l’application de l’engagement de revendre visé au premier alinéa [cinq ans] est ramené à deux ans ».

Une décision définitive de la Cour d’appel de Paris du 28 mai 2013, rapportée par notre confrère Aurélien Mallaret à la revue de droit fiscal n° 11 du 12 mars 2015, apporte des précisions particulièrement intéressantes s’agissant du champ d’application du délai de 2 ans. En effet, selon cette décision, le délai de 2 ans ne serait pas applicable aux lots libres de toute occupation lors de la revente. Ainsi, le délai de cinq ans concernerait les lots à usage d’habitation loués ou occupés lors de l’acquisition mais libres lors de leur revente (notamment en raison d’un départ du locataire suite à une transaction conclue avec le bailleur).

LF 2015 – Article 17 – TVA – Taux réduit de 5,5 % – Opérations d’accession sociale à la propriété réalisées dans les quartiers prioritaires de la politique de la ville (QPPV) – Application dès la signature d’un contrat cadre ou d’un protocole de préfiguration

La loi de finances pour 2015 a prévu le bénéfice du taux réduit de TVA à 5,5 % en faveur des opérations portant sur des immeubles situés, à la date du dépôt de la demande de permis de construire, dans un quartier prioritaire faisant l’objet d’un contrat de ville ou à une distance de moins de 300 mètres de ce quartier (article 278 sexies, I, 11 bis, du CGI).

La mise en œuvre de ce texte soulève des difficultés s’agissant de la condition liée à la signature d’un contrat de ville.

Une réponse ministérielle publiée le 24 mars 2015 (Rép. Min. budget n° 75788 à M. Philippe Bies : JOAN Q 24 mars 2015, p. 2197) est venue apporter les précisions suivantes :

– le taux réduit de TVA est, en principe, applicable dès la date de la signature d’un contrat de ville et sans attendre le 1er janvier suivant, date d’entrée en vigueur de ce contrat,

– s’agissant de l’année 2015 au cours duquel sont préparés et conclus ces contrats de ville, l’administration fiscale admet que la condition d’existence du contrat de ville est réputée remplie dès que le quartier prioritaire de la politique de la ville fait l’objet d’un contrat cadre ou d’un protocole de préfiguration,

– en ce qui concerne l’année 2016 et les exercices suivants, le bénéfice de la TVA au taux réduit sera, en revanche, conditionné à la conclusion du contrat de ville dans les formes prévues par la loi Lamy du 21 février 2014.

Remerciements à Thomas Colasson pour sa participation à la rédaction de cet article

Livraison à soi-même – suppression partielle – article 32 (article 17 du projet de loi) de la loi de simplification de la vie des entreprises – publication de la loi

Depuis le 22 décembre 2014, date d’entrée en vigueur de la loi de simplification de la vie des entreprises, certaines livraisons à soi-même ne sont plus taxables à la TVA. En effet, en raison d’une incompatibilité avec le droit communautaire, l’article 32 de la loi susvisée a supprimé certains cas de taxation de livraison à soi-même.

On rappelle que la livraison à soi-même est un mécanisme correcteur qui repose sur une fiction de vente à soi-même. Plusieurs cas de taxation sont prévus par le code général des impôts.

En matière immobilière, les cas les plus fréquents sont les constructions d’immeubles neufs et les travaux commandés par les assujettis qui affectent ces biens à leur entreprise (usage propre ou exploitation locative). Il existe également des cas spécifiques de taxation dans le cadre de la politique sociale du logement.

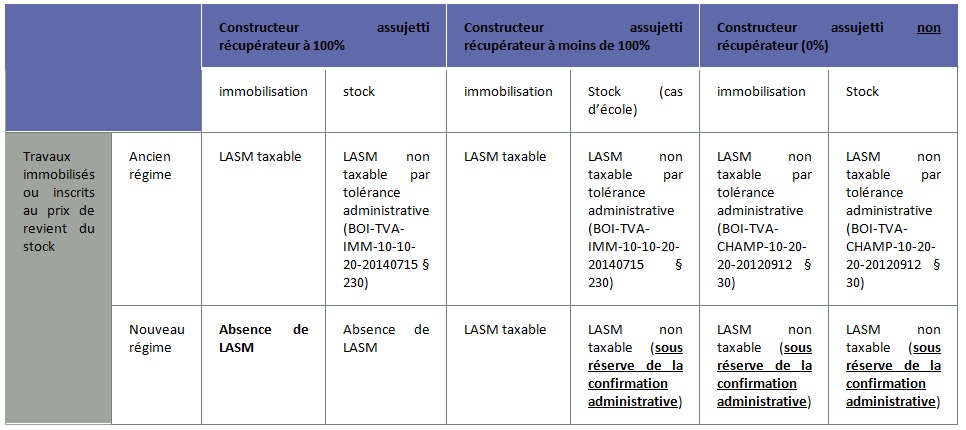

L’article 32 de la loi de simplification de la vie des entreprises supprime la taxation des livraisons à soi-même résultant de la construction d’un immeuble neuf ou de la réalisation de travaux lorsque la TVA relative à ce bien est récupérable à 100% par l’assujetti qui fait construire l’immeuble ou par celui qui fait réaliser les travaux.

Tableaux synthétiques (hors politique sociale du logement)

Nota du 4 mars 2021 : les commentaires administratifs n’ont pas confirmé l’absence de taxatation de la LASM mais la taxation (voir notre article du 31 mars 2016).

Dans la mesure où nous comprenons que certains cas de livraison à soi-même n’étaient pas conformes avec le droit communautaire, les futurs commentaires administratifs pourraient utilement indiquer les règles à suivre, s’agissant des régularisations, en cas d’oubli / erreur de taxation d’une livraison à soi-même qui apparaît, à présent, non conforme. L’administration fiscale pourrait ainsi préciser s’il faut ou non reconstituer, a posteriori, un montant de TVA initiale comme si la livraison à soi-même avait été correctement taxée ?

Cette réforme est d’une grande importance pratique dans la mesure où les documentations remises par les entreprises à l’occasion des ventes d’immeubles reposent notamment sur la taxation des livraisons à soi-même.

Au-delà de la mise en conformité avec le droit communautaire, on pourrait se demander si une telle réforme constitue une véritable simplification pour les entreprises. Certes, des cas de taxation de livraisons à soi-même sont supprimés. La contrepartie de cette suppression est toutefois une organisation comptable permettant de suivre, dépense par dépense, la TVA relative à un immeuble immobilisé. La lecture directe du bilan ne permet pas, en effet, d’effectuer ce suivi en raison de la comptabilisation par composants. Cette organisation doit également être mise en place en sachant que le délai de régularisation est de vingt années en matière immobilière et que cette documentation peut être auditée et transmise, à l’occasion d’une vente, par les conseils de l’acheteur lorsque la vente relève des dispositions de l’article 257 bis du CGI ou déclenche un reversement de « vingtièmes » de TVA.

Les entreprises qui demeurent concernées par les livraisons à soi-même ont également intérêt à conserver les documents relatifs à la taxation de la livraison à soi-même (déclaration fiscales et documents de calcul) pendant une période tout aussi longue.

On ne peut donc pas véritablement parler de simplification. A partir du 22 décembre 2014, deux systèmes vont coexister avec des contraintes propres pour suivre des montants de TVA pendant vingt ans.

Nota du 4 mars 2021 : pour compléter cet article, il est nécessaire de se reporter à notre article concernant les commentaires administratifs qui ont été publiés postérieurement (voir notre article du 31 mars 2016).

Livraison à soi-même – Suppression partielle – Article 17 du projet de loi relatif à la simplification de la vie des entreprises – adoption par le Sénat