Livraison à soi-même – Suppression partielle – Article 17 du projet de loi relatif à la simplification de la vie des entreprises

L’article 17 du projet de loi vise à supprimer l’obligation de déclarer la livraison à soi-même d’immeubles neufs ou de travaux lorsque la TVA relative à ce bien ou à ce service est récupérable à 100% par celui qui fait construire l’immeuble ou qui fait réaliser les travaux.

Une livraison à soi-même d’immeubles neufs continuera à devoir être déclarée dans le cadre de la politique sociale du logement ou, plus généralement, lorsque le constructeur n’est pas en mesure de récupérer 100 % de la TVA relative à cet immeuble.

Ainsi, à titre d’exemple, ne seront plus soumis à la déclaration de la livraison à soi-même d’immeubles neufs, les promoteurs ou les bailleurs d’immeubles intégralement soumis à la TVA.

En revanche, les bailleurs qui ne sont pas intégralement soumis à la TVA (sauf à bénéficier de la tolérance doctrinale aujourd’hui prévue au BOFIP), les cliniques, les exploitants d’EHPAD, les écoles, notamment, demeureront soumis à cette obligation, y compris lorsque l’immeuble est vendu dans les deux ans qui suivent son achèvement (ce qui constitue un cas nouveau de taxation de livraison à soi-même par rapport au régime actuel)

En ce qui concerne la livraison à soi-même de travaux, il en est de même sous réserve des commentaires doctrinaux qui permettent aux non-récupérateurs ainsi qu’aux marchands de biens de ne pas déclarer ces opérations.

S’agissant des modalités de taxation des livraisons à soi-même d’immeubles neufs, on notera que l’article 17 du projet de loi maintient un fait générateur au dépôt de la DAACT et une date limite de liquidation au 31 décembre de la deuxième année qui suit celle de l’achèvement de l’immeuble. Les difficultés soulevées par les règles actuelles laissaient pourtant à penser une évolution sur ces deux points (i.e. retour au critère de l’habitabilité s’agissant du fait générateur de la livraison à soi-même et diminution du délai limite de liquidation).

En ce qui concerne l’entrée en vigueur, le projet prévoit que le nouveau régime serait applicable aux livraisons à soi-même dont le fait générateur interviendrait à compter de après la publication de la loi (amendement CS 72 adopté par la commission spéciale).

En supprimant l’obligation de déclarer une livraison à soi-même chez les 100 % récupérateurs de TVA, le législateur cherche à simplifier les obligations des assujettis. Nous reviendrons prochainement sur les documents que les entreprises devront à présent établir en interne afin d’être en mesure de calculer d’éventuelles régularisations de TVA ou d’établir la documentation à remettre à l’acheteur lors d’une vente relevant de la dispense prévue par l’article 257 bis pour vérifier si, en pratique, cette réforme constitue une véritable simplification.

Autres points de détails : nous surveillerons (i) le lien entre la déclaration n° 940 et l’engagement de construire chez les 100% récupérateurs et (ii) le timing de l’option à la TVA des baux de locaux nus à usage professionnel en cours de construction.

Pour conclure, à ce stade de l’analyse, il convient de rappeler que la taxation d’une livraison à soi-même chez un 100 % récupérateur soulevait une question de compatibilité avec le droit communautaire.

Assemblée nationale – adoption en première lecture – p. 15

Article 257I. – Les opérations concourant à la production ou à la livraison d’immeubles sont soumises à la taxe sur la valeur ajoutée dans les conditions qui suivent.[…]3. Sont également soumises à la taxe sur la valeur ajoutée :1° Les livraisons à soi-même de travaux immobiliers mentionnés au IV de l’article 278 sexies et à l’article 278 sexies A réalisées par des personnes assujetties au sens de l’article 256 A ;2° Les livraisons à soi-même d’immeubles mentionnés au II de l’article 278 sexies réalisées hors d’une activité économique au sens de l’article 256 A par toute personne dès lors assujettie à ce titre.II. – Les opérations suivantes sont assimilées, selon le cas, à des livraisons de biens ou à des prestations de services effectuées à titre onéreux.

1. Sont assimilés à des livraisons de biens effectuées à titre onéreux :

1° Le prélèvement par un assujetti d’un bien de son entreprise pour ses besoins privés ou ceux de son personnel ou qu’il transmet à titre gratuit ou, plus généralement, qu’il affecte à des fins étrangères à son entreprise, lorsque ce bien ou les éléments le composant ont ouvert droit à une déduction complète ou partielle de la taxe sur la valeur ajoutée. Toutefois, ne sont pas visés les prélèvements effectués pour les besoins de l’entreprise pour donner des cadeaux de faible valeur et des échantillons. Le montant à retenir pour l’imposition des prélèvements correspondant aux cadeaux de faible valeur est fixé par arrêté. Cette limite s’applique par objet et par an pour un même bénéficiaire ;

2° L’affectation par un assujetti aux besoins de son entreprise d’un bien produit, construit, extrait, transformé, acheté, importé ou ayant fait l’objet d’une acquisition intracommunautaire dans le cadre de son entreprise lorsque l’acquisition d’un tel bien auprès d’un autre assujetti, réputée faite au moment de l’affectation, ne lui ouvrirait pas droit à déduction complète ;

[…]

Article 266

6. En ce qui concerne les livraisons à soi-même de travaux immobiliers mentionnées au 1° du 3 du I de l’article 257, la taxe sur la valeur ajoutée est assise sur le prix de revient total des travaux.

Article 269

1 Le fait générateur de la taxe se produit :

[…]

b. Pour les livraisons à soi-même d’immeubles neufs taxées en application du 2° du 1 du II de l’article 257, au moment où le dépôt à la mairie de la déclaration prévue par la réglementation relative au permis de construire est exigé ;

[…]

d) Pour les livraisons à soi-même de travaux immobiliers mentionnées au 1° du 3 du I de l’article 257, au moment de l’achèvement de l’ensemble des travaux.

Toutefois, par dérogation au précédent alinéa, le fait générateur de la taxe intervient au dernier jour de chaque trimestre pour les livraisons à soi-même de travaux d’entretien effectués au cours de ce trimestre.Article 270

[…]

II.-La liquidation de la taxe exigible au titre des livraisons à soi-même d’immeubles neufs

lorsqu’elles sont imposablestaxées en application du 2° du 1 du II de l’article 257 peut être effectuée jusqu’au 31 décembre de la deuxième année qui suit celle au cours de laquelle est intervenu l’achèvement de l’immeuble. Elle est déclarée sur la déclaration mentionnée à l’article 287 dans les conditions fixées par un décret en Conseil d’Etat.

Hausse du taux de TVA de 7% à 10% – travaux réalisés en extérieur dans des locaux d’habitation – assouplissement administratif des mesures transitoires

- les travaux aient fait l’objet d’un devis daté accepté par les deux parties avant le 1er janvier 2014 ;

- les travaux aient donné lieu à un acompte encaissé avant cette même date d’un montant au moins égal à 30% du prix TTC du total des travaux éligibles figurant au devis ;

- le solde soit facturé avant le 1er mars 2014 et encaissé avant le 15 mars 2014.

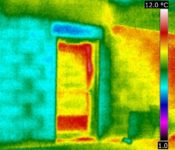

LF 2014 – TVA à 5,5% en faveur des travaux d’amélioration de la performance énergétique des logements – Art. 278-0 ter du CGI – commentaires administratifs

L’administration vient de commenter au BOFIP l’instauration par la loi de finances pour 2014, d’un taux réduit de TVA de 5,5% en faveur des travaux d’amélioration de la qualité énergétique portant sur des locaux d’habitation achevés depuis plus de deux ans, ainsi qu’aux travaux induits qui leur sont indissociablement liés (article 278-0 ter du CGI).

Pour mémoire, l’administration a déjà mis en ligne les attestations nécessaires à la mise en oeuvre de ce dispositif (voir notre article du 28 janvier dernier).

Changement de taux de TVA au 1er janvier 2014 – Modalités d’entrée en vigueur pour les prestations de travaux immobiliers – Fin du suspense

Le 4 février 2014, l’administration a publié, sur la base BOFiP, une actualité concernant les conditions de mise en œuvre des taux de TVA de 5,5%, 10% et 20 % s’agissant des situations de travaux.

Cette dernière a en effet précisé que lorsque des travaux immobiliers donnent lieu à l’établissement de décomptes successifs (« situation de travaux »), il convient d’appliquer le taux de TVA en vigueur au moment de l’expiration des périodes auxquelles les situations de travaux se rapportent. Cette précision a été ajoutée au BOI-TVA-LIQ-50-20140204 commentant les conditions de mise en œuvre des taux de TVA de 5,5%, 10% et 20 %, sous le paragraphe 90.

A notre connaissance, cette précision vient répondre à une question que se posaient les acteurs du secteur du BTP.

Ces derniers se demandaient en effet si le fait générateur des prestations de travaux immobiliers devait être regardé comme intervenant lors de leur achèvement (en application des dispositions de l’article 269, 1-a du CGI ) ou lors de l’émission des « situations de travaux » (en application des dispositions de l’article 269, 1-a bis du CGI).

Les acteurs du secteur étaient divisés sur la réponse à apporter à cette question.

Sur un plan purement technique, la réponse apportée par l’administration n’est pas étonnante.

En y réfléchissant à deux fois, on pourrait toutefois s’interroger sur la pertinence de la notion d’ « expiration de la période » en matière de travaux immobiliers, notamment lorsqu’on sait que les situations de travaux ne font pas référence à une période en particulier mais à un état d’avancement de travaux dont les différentes phases ont été préalablement prévues au contrat.