DMTO – engagement de revendre – extension du délai de 4 à 5 ans opérée en 2010 – délai de reprise

La Cour de cassation vient de rendre un arrêt intéressant concernant l’extension du délai pour revendre de 4 à 5 ans qui a été opérée par la réforme de la TVA immobilière (article 16 loi n° 2010-237 du 9 mars 2010).

Indiquons immédiatement que cet arrêt présente essentiellement un intérêt technique. Aucune conséquence immédiate en 2025 n’est à relever en ce qui concerne l’engagement de revendre.

Les faits sont les suivants.

Un engagement de revendre est pris le 2 mars 2007. La durée de l’engagement de revendre était alors de 4 ans.

La réforme de la TVA immobilière, opérée par l’article 16 de la loi n° 2010-237 du 9 mars 2010, étend le délai de 4 à 5 ans.

Le bien est revendu le 31 juillet 2013, soit au-delà du délai imparti que celui-ci soit de 4 ans (2 mars 2011) ou 5 ans (2 mars 2012).

L’administration adresse au contribuable une proposition de rectification le 10 décembre 2018.

L’administration fiscale soutient que l’engagement de revendre pris avant le 11 mars 2010, pour une durée de 4 ans, a bénéficié d’une extension d’un an supplémentaire et que la proposition de rectification a bien été adressée dans les temps.

On comprend immédiatement que le contribuable avait un intérêt à soutenir que le délai pour revendre demeurait de 4 ans.

La cour de cassation rappelle tout d’abord l’article 2 du Code civil selon lequel « La loi ne dispose que pour l’avenir ; elle n’a point d’effet rétroactif« .

Elle précise ensuite que : « le principe de rétroactivité de la loi pénale plus douce, s’il s’applique à la matière fiscale, est cependant circonscrit aux seules pénalités fiscales constituant des sanctions qui présentent le caractère d’une punition et n’est ainsi pas applicable à une mesure qui n’a pas le caractère d’une peine, telle que l’allongement du délai de revente prévu l’article 1115 du code général des impôts« .

Elle ajoute que : « la loi nouvelle, qui s’applique immédiatement aux effets à venir des situations juridiques non contractuelles en cours au moment où elle entre en vigueur, ne peut remettre en cause des obligations régulièrement nées à cette date et que la charge d’une imposition doit être appréciée au regard des conditions existant à la date du fait générateur de l’impôt« .

Elle en conclut qu’au jour du fait générateur de l’imposition (i.e. la mutation), le délai pour revendre était de quatre ans.

L’administration fiscale ne pouvait donc pas notifier une proposition de redressement au-delà du 31 décembre 2017.

Engagement de revendre dans l’habitation – 2 ans ou 5 ans ? nouvelle décision de la Cour de cassation

Lorsqu’un opérateur prend l’engagement de revendre prévu à l’article 1115 du CGI lors de l’achat d’un immeuble à usage d’habitation, notamment pour faire une opération de revente à la découpe ou en bloc, la question est de savoir si l’engagement de revendre doit être rempli dans les 2 ans ou les 5 ans de l’acquisition de l’immeuble.

Pour mémoire, l’article 1115 du CGI dispose que : « Pour les reventes consistant en des ventes par lots déclenchant le droit de préemption prévu à l’article 10 de la loi n° 75-1351 du 31 décembre 1975 relative à la protection des occupants de locaux à usage d’habitation ou celui prévu à l’article 15 de la loi n° 89-462 du 6 juillet 1989 tendant à améliorer les rapports locatifs et portant modification de la loi n° 86-1290 du 23 décembre 1986, le délai prévu pour l’application de l’engagement de revendre visé au premier alinéa est ramené à deux ans. »

Depuis un arrêt de la Cour de cassation du 7 juillet 2015, Com. 7 juillet 2015, pourvoi n° 13-23.366 Bull. 2015, IV, n° 51, certains ont cru un peu vite qu’il suffisait de revendre des locaux libres de toute occupation pour échapper au délai de 2 ans et relever du délai de 5 ans, peu importe la situation des locaux lors de leur acquisition.

Deux arrêts de 2024 nous ont montré que ce n’était pas si simple et qu’il était nécessaire de relire l’arrêt du 7 juillet 2015 avec de nouvelles lunettes.

L’arrêt du 7 juillet 2015 qui traitait d’une hypothèse de mise en copropriété d’un immeuble d’habitation nous indiquait simplement que « ni le fait de se placer sous le régime de l’article 1115 du code général des impôts, ni la division de l’immeuble par lots n’ont déclenché en eux-mêmes le droit de préemption des locataires qui occupaient les appartements au moment de l’acquisition de l’immeuble par la société » et donc ne déclenchaient en eux-mêmes le délai de 2 ans.

Au cas particulier, dans la mesure où les reventes avaient porté sur des lots libres de toute occupation, le délai imparti pour revendre était de 5 ans (4 ans à l’époque).

Un arrêt du 9 octobre 2024 (Pourvoi n° 22-20.175) nous indique, à présent, que le délai de 2 ans s’applique à tous les lots qui n’ont pas été revendus, deux ans après l’acquisition du bien immobilier, et qui sont susceptibles de faire l’objet d’une préemption par leurs occupants.

« Après avoir exactement énoncé que l’article 1115 du code général des impôts implique un engagement de revente dans le délai particulier de deux ans, si le bien est susceptible de faire l’objet d’un droit de préemption, et dans le délai de cinq ans, si le bien cédé est libre, l’arrêt retient que la société Nabu capital ayant pris l’engagement, le 31 décembre 2010, de revendre les biens occupés dans un délai de deux ans, elle n’a pas respecté l’engagement pris pour les lots concernés susceptibles de faire l’objet d’une préemption par leurs occupants. »

Le délai de 5 ans concerne donc les lots d’habitation libres avant la fin du délai de 2 ans qui suit l’acquisition de l’immeuble… pour lesquels, nous enseigne l’arrêt du 14 février 2024 déjà commenté (Com. 14 février 2024, pourvoi n° 22-17.541 Publié au bulletin), aucune offre de vente n’a été notifiée avant la fin de ce délai.

A suivre

DMTO – engagement de revendre – opérations de découpe – délai spécial de 2 ans

L’acquisition d’un immeuble achevé depuis plus de cinq ans est, en principe, soumise aux droits de mutation à titre onéreux au taux plein (i.e. en principe 5,80665% sauf dans certains départements, voir l’espace DMTO, auxquels s’ajoutent classiquement les émoluments du notaire et la CSI de 0,10% (ancien salaire du conservateur), et enfin, s’agissant des locaux à usage de bureaux, de locaux commerciaux et de locaux de stockage situés en Ile-de-France une taxe additionnelle de 0,6% prévue à l’article 1599 sexies du CGI, le tout formant les « frais de notaire » ).

Lorsque l’acquisition est effectuée par un assujetti à la TVA, celui-ci peut notamment prendre un engagement de revendre afin de « réduire » les droits de mutation à titre onéreux à 0,71498% (auxquels s’ajoutent toujours les émoluments du notaire et la CSI).

En principe, l’acquéreur assujetti doit avoir revendu l’immeuble dans les cinq ans de son acquisition (attention au cas particulier dans lequel le vendeur précédent a également pris un engagement de revendre puisque, dans ce cas, le délai du vendeur précédent s’impose à l’acquéreur ainsi qu’il ressort du deuxième alinéa de l’article 1115 du CGI).

Contrairement à ce qui est indiqué, par erreur, dans de nombreuses matrices d’actes, l’engagement de revendre n’est pas prorogeable. La seule exception concerne l’aménageur de ZAC (article 1594-0 G, A-IV bis du CGI).

Une autre exception, temporelle, concerne les engagements de revendre qui ont couru pendant le premier confinement, puisqu’ils bénéficient, dans le meilleur des cas, d’une prorogation automatique de 104 jours (voir nos articles).

A noter enfin que, malgré la crise qui frappe actuellement le marché de l’immobilier, le législateur n’a pas (encore) prévu une prorogation automatique du délai de l’engagement de revendre, comme cela avait été fait pour les biens acquis avant le 1er janvier 1993 jusqu’au 31 décembre 1998 (article 66 de la loi de finances rectificative pour 1992 (92-1476 du 31 décembre 1992) puis article 17 de la loi de finances rectificative pour 1995 (95-1347 du 30 décembre 1995)) (pour mémoire, voir également la réponse LACHAUD JO AN 2 novembre 2004, N° 45133)

En ce qui concerne les opérations de découpe, les opérations portant sur des locaux de bureaux ou des locaux commerciaux ne dérogent pas à ce qui vient d’être rappelé.

En revanche, les opérations portant sur des locaux d’habitation sont pénalisées. Le délai de cinq ans est en effet ramené à deux ans.

Ainsi, l’article 1115 du CGI dispose que : « Pour les reventes consistant en des ventes par lots déclenchant le droit de préemption prévu à l’article 10 de la loi n° 75-1351 du 31 décembre 1975 relative à la protection des occupants de locaux à usage d’habitation ou celui prévu à l’article 15 de la loi n° 89-462 du 6 juillet 1989 tendant à améliorer les rapports locatifs et portant modification de la loi n° 86-1290 du 23 décembre 1986, le délai prévu pour l’application de l’engagement de revendre visé au premier alinéa est ramené à deux ans. »

Dans un arrêt remarqué du 7 juillet 2015, la Cour de cassation avait retenu une approche libérale de laquelle il résultait qu’il fallait que le lot soit revendu occupé pour que le délai de 2 ans s’applique. Ainsi, la situation de l’immeuble lors de l’acquisition n’était pas prise en considération (Com. 7 juillet 2015, pourvoi n° 13-23.366 Bull. 2015, IV, n° 51) (voir notre article sur le sujet).

Pour mémoire un extrait de cet arrêt : « l’arrêt [attaqué] retient que ni le fait de se placer sous le régime de l’article 1115 du code général des impôts, ni la division de l’immeuble par lots n’ont déclenché en eux-mêmes le droit de préemption des locataires qui occupaient les appartements au moment de l’acquisition de l’immeuble par la société ; qu’ayant constaté que les reventes litigieuses avaient porté sur des lots alors libres de toute occupation, la cour d’appel en a exactement déduit que le délai applicable était celui de quatre ans [délai applicable à l’époque des faits] »

Dans un arrêt du 14 février 2024, la Cour de cassation est venue nuancer cette approche favorable. Ainsi, même si les lots sont finalement revendus inoccupés, le délai de deux ans demeure applicable lorsque le droit de préemption des locataires a été déclenché par la notification des offres de vente après division de l’ensemble en lots de copropriété. Dans cette hypothèse, le délai de 2 ans a comme point de départ, non pas la date de notification des offres, mais bien la date d’acquisition de l’immeuble destiné à une opération de découpe (Com. 14 février 2024, pourvoi n° 22-17.541 Publié au bulletin).

COVID-19 – Publication du BOFIP – Engagements de revendre et de construire

Le BOFIP apporte des précisions intéressantes s’agissant des engagements de revendre et de construire.

Ainsi au BOI-DJC-COVID19-10-20200624 § 80 & s, le BOFIP prévoit que l’engagement de revendre (article 1115 du CGI) et de construire (article 1594-0 G, A-I du CGI) sont concernés par l’article 8 de de l’ordonnance n° 2020-306 du 25 mars 2020.

Les délais qui n’ont pas expiré avant le 12 mars 2020 sont donc, à cette date, suspendus jusqu’à la fin de la « période de gel », c’est à dire jusqu’au 23 juin 2020 inclus.

Par ailleurs, le point de départ des délais qui auraient dû commencer à courir pendant la « période de gel » est reporté jusqu’à l’achèvement de celle-ci, c’est-à-dire à compter du 24 juin 2020.

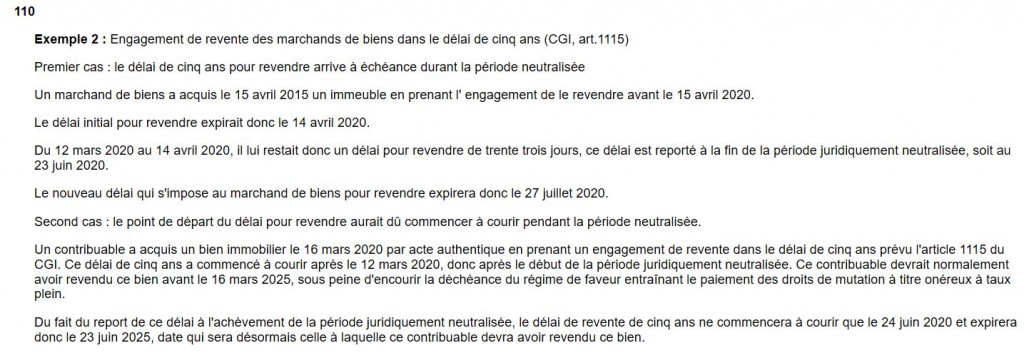

L’administration prend l’exemple suivant au § 110.

Cet exemple soulève de sérieuses difficultés s’agissant de la date de fin de l’engagement de revendre. Pourquoi un engagement pris le 15 avril 2015 devrait être rempli au plus tard le 14 avril 2020 et non pas le 15 avril 2020 ?

Le calcul du délai de 33 jours laisse également perplexe.

« La difficulté a été remontée »